تشير فيكي ساندرز، رائدةُ أعمالٍ ورأسماليةٌ مُخاطِرة إلى حلم العديد من النساء ببدء مشاريع تجارية خاصة بهنّ، ولكنّ تحقيق ذلك يحتاجُ إلى استثمارٍ فاعلٍ للوقت، وتفانٍ، وإبداعٍ، ومالٍ -أيضًا- إذ تفشلُ أفضلُ الأفكار ما لم تحظَ بدعمٍ ماليٍّ، وبإدارةٍ مالية فاعلَين، وليس لدى أغلبِ الشركاتِ الناشئةِ منصبُ (كبير الموظفين الماليِّين) فضلًا عن أنها لا تمتلك مبالغَ مالية كبيرة لتمويل المشاريع التجارية التي تُعَدُّ حُلُمًا لمالكيها.

ووفقًا لتقريرٍ حديث، هناك أكثرُ من 11 مليون مشروعٍ تجاريٍّ تملكها نساء في الولايات المتحدة الأمريكية، وتوظِّف لديها ما يقارب 9 ملايين شخص، وتولِّدُ عائداتٍ تصلُ إلى أكثرَ مِن 1.6 تريليون دولار، وقدِ ازدادتِ عائداتُ تلك المشاريع التجارية بنسبةٍ تتجاوز 35% على مدى العقد الماضي موازنةً بنسبة 27% بالنسبة لجميع الشركات في الولايات المتحدة، ومع تلك الإحصاءاتِ المُبهِرة، إلا أنَّ أقلَّ من 4% من تمويل رأس المال المُخاطِر Venture Capital فقط يذهب لصالح مجموعة روَّاد الأعمال المُشار إليها، وتلك هي الطريقةُ التي انخرطَت فيها فيكي ساندرز Vicky Saunders، وشركتُها الناشئةُ ذات رأس المال المُخاطِر المسماة شي إي أو SheEo، في المشهد.

تصفُ ساندرز نفسها بأنها رائدة أعمال، وقد سبق لها أن شاركت في تأسيس أربعة مشاريع تجارية مختلفة، وإدارتها، وتعتقد بأنَّه يجب تحديدُ مجال التمويل بالنسبة لرائدات الأعمال من النساء، وتعرضُ خطَّتها عبر شركتها شي إي أو SheEO، وهي منصَّةٌ تسعى إلى توفير "العوامل المُنشِّطة" للنساء لاستثمار المال بهدف إنشاء رأسمالٍ يجري توزيعُه لاختيار المشاريع التجارية المملوكة لنساء، وذلك في صورة قروض بفائدة 0% تُسدَّدُ خلال خمس سنواتٍ، ولا تقتصر تلك العوامل المُنشِّطة على المستثمرين، بأيِّ حال، وتتصور ساندرز تلك النساءَ بوصفهن جزءًا أساسًا من الشركات التي يستثمرن فيها، وذلك عبر توفير الدعم العملياتي والموارد لكل من المُورِّدين والبائعين، وفرصة اتصال شبكي لكل شيءٍ، بدءًا بالدعم القانوني، وصولًا إلى الحصول على زبائن جُدُد، وفي إحدى الحملات الأخيرة التي سُمِّيَت راديكال جينروسيتي Radical Generosity، جُمِعَ مبلغ 1,000 دولارمن كل 500 امرأةٍ، ثم قُسِّمَ المبلغ المجموع- وهو500,000 دولار- بين المشاريع التجارية الخمسة التي تملكها وتديرها نساء.

وفي السنة الثالثة لمشروع التمويل ذاك، أي في العام 2017، مَوَّلَت شركةُ شي إي أو SheEO عددًا من الشركات بلغ 15 شركة، واستثمرت 1.5 مليون دولار، كما موَّلت شركة شي إي أو روّادَ أعمالٍ يعملون على مشاريع تجارية متنوعة، ومنها مشاريع ذكاء صناعي، ومشاريع أجهزةٍ للأشخاص من ذوي القدرات الخاصة، ومشاريع طعام، وتعليم، وتعملُ شركةُ شي إي أو حاليًا في أربع مناطق، هي: كندا Canada، ولوس أنجلوس Los Angeles، وسان فرانسيسكو San Francisco، وكولورادو Colorado؛ وتتصف أهدافها في تمويل المشاريع التجارية التي تقودها نساء بالسموّ، وتأملُ ساندرز أن تحظى- بحلول العام 2020- بملايين المستثمرين وبمليار دولارٍ لتمويل 10,000 رائد أعمال، ولكنَّ هدفها الأساس يتمثل في تغيير الثقافة التي تحكُم الكيفيةَ التي يدعم فيها المستثمرون الشركاتِ- كلّ الشركات، وبحسب قولِ ساندرز، إنَّ تنشيط دور النساء نيابة عن نساءٍ أُخريات سيغيرُ العالم.

وفي ظل الاقتصاد العالمي السائد اليوم؛ الذي يسير بوتيرةٍ سريعة، باتت إدارةُ الأمور المالية للشركة أكثر تعقيدًا من أي وقتٍ مضى، وبالنسبة للمديرين الماليين، ليس التوجيهُ المتأني والمدروسُ للأنشطة المالية التقليدية- التخطيط المالي، واستثمار الأموال، وجمعُها- سوى جزءٍ من ذلك العمل، فالمديرون الماليون ليسوا مجرد متعاملين مع الأرقام؛ وبوصفهم جزءًا من الإدارة العليا للشركة، يحتاج المديرون الماليون التنفيذيون Chief Financial Officers إلى استيعابٍ واسع للشركة التي يعملون لصالحها، وللمجال الذي تمارس فيه نشاطها، إلى جانب الابتكار والقدرة على القيادة، وعليهم ألا يحيدوا عن النظرة الأساسية التي تمثل هدفَ المدير المالي، وهي: زيادة قيمة الشركة لصالح مالكيها.

تُصنَّفُ الإدارةُ المالية -وهي جمعُ مالِ الشركة وإنفاقُه- على أنها علمٌ وفنٌّ في آنٍ واحدٍ معًا؛ إذ يتعلق الجزءُ العلميُّ منها بتحليل الأرقامِ وتدفُّقاتِ النقد عبر الشركة، أما الجزءُ الفنّيُّ من الإدارة المالية، فيُعنى بالإجابة عن أسئلة مثل: هل تستخدمُ الشركةُ مواردَها المالية الاستخدام الأمثل؟ وبعيدًا عنِ التكاليف. لِمَ نختارُ نوعًا محددًا من التمويل؟ وما مدى خطورة كل خيارٍ من الخيارات المطروحة؟ ومن الهواجس الأخرى المهمة بالنسبة لكل من المديرين التجاريين والمستثمرين، فَهمُ أساساتِ أسواق الأوراق المالية والأوراق المالية المتداوَلة فيها، وهو فهمٌ يؤثر في كل من الخطط المؤسسية والموارد المالية للمستثمرين، وهناك حاليًا حوالي 52% من البالغين في الولايات المتحدة الذين يملكون أسهُمًا، في حين كانت تلك النسبة 25% فقط في العام 1981.

يُركِّزُ هذا المقال على الإدارة المالية للشركة، وعلى أسواق الأوراق المالية التي تجمع فيها الشركاتُ المالَ، وسنبدأ بنظرة عامة حول الدور الذي يلعبهُ التمويل والمدير المالي في الاستراتيجية التجارية العامة للشركة، ثم ننتقل بعد ذلك للحديث عن استخدامات الأموال القصيرة، والطويلة، الأمد، وبعدها سنبحث في المصادر الرئيسة للتمويل القصير، والطويل، الأجل، ثم سنراجع وظيفة أسواق الأوراق المالية، وتنظيمَها، وعمليّاتِها، وأخيرًا، سنطَّلعُ على التوجهات الحديثة الرئيسة التي تؤثر في الإدارة المالية وأسواق الأوراق المالية.

دور التمويل والمدير المالي

تحتاجُ أيُّ شركةٍ كانت إلى المال لتعمل، سواءٌ أكانت شركةَ جنرال موتورز General Motors؟ أو مخبزًا في بلدةٍ صغيرة، وكي تكسب الشركةُ المالَ؛ عليها أن تُنفِقَه أولًا- على المخزون ومستلزمات الإنتاج، والتجهيزات والمرافق، وعلى رواتب الموظفين وأجورهم، ولذلك، يُعَدُّ التمويلُ عاملًا أساسًا لنجاح جميع الشركات، ومع أنَّ إدارة تمويل الشركة قد لا تكون مرئيةً مثل: التسويق أوِ الإنتاج، إلا أنها لا تقل عنهما أهمية لتحقيق النجاح للشركة.

فالإدارةُ المالية Financial Management- التي تُعرَّف بأنها فنُّ وعِلمُ إدارةِ أموال الشركة لتحقيق أهدافها- ليست مسؤولية القسم المالي فقط، فجميع القرارات التي تتخذها الشركة لها نتائج مالية، وعلى المديرين في الأقسامِ كافة العمل عن كثب مع الفريق المالي في الشركة، فمثلًا: لو كنتَ تعمل مندوبَ مبيعاتٍ، فستؤثر سياساتُ التحصيل والائتمان التي تنتهجها الشركة في قدرتك على تحقيق مبيعات، وسيكون على رئيس قسم تقنية المعلومات في الشركة، تبريرُ أي طلباتٍ يقدِّمُها للحصول على أنظمةٍ حاسوبية جديدة، أو أجهزة حاسوب محمولة، للموظفين.

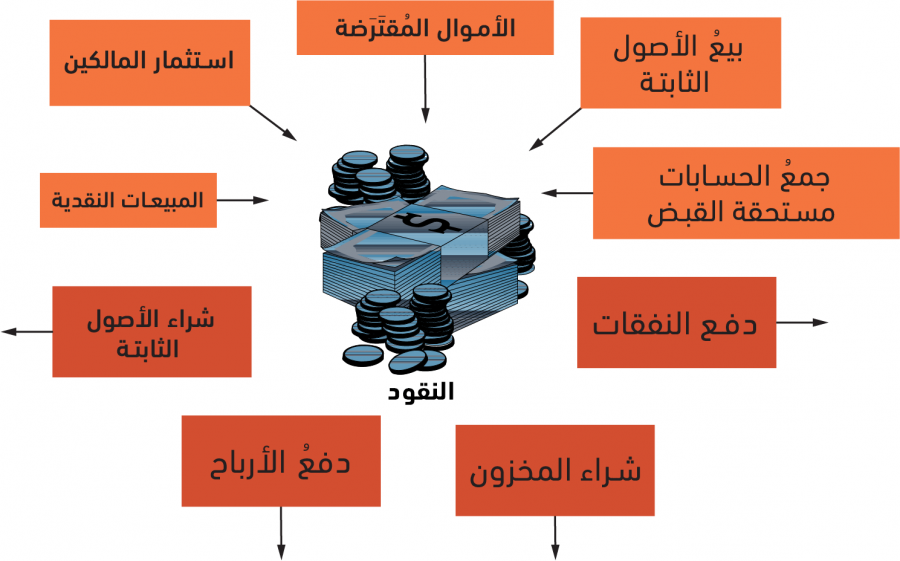

يجب أن تمثِّلَ عائداتُ مبيعاتِ منتجاتِ الشركة المصدرَ الرئيسَ للتمويل، ولكنَّ ذلك المال الناتج عن المبيعات لا يتوفر دائمًا عندما تظهر الحاجة إليه لدفع الفواتير، وعلى المديرين الماليين تَعقُّبُ كيفية تدفُّقِ المال إلى داخل الشركة وخروجه منها (انظر الصورة 16.2)، إذ يعملُ أولئك المديرون مع أقسام الشركة الأخرى لتحديد كيفية استخدام الأموال المتوفرة، وكم من المال ستحتاج الشركة، ثم يختارون أفضلَ المصادر للحصول على التمويل المطلوب. فعلى سبيل المثال: يتعقَّبُ المديرُ المالي بياناتِ العمليات اليومية مثل: وارِدات الصندوق (أو المقبوضات النقدية Cash Collection، والدفعات المالية (النفقات) Disbursements لضمان كفاية كمية النقد الموجودة لدى الشركة، ومدى تمكِّنُها من الوفاء بالتزاماتها. وعلى المدى الطويل، سيدرسُ المدير المالي بتأنٍّ ما إذا كان على الشركة افتتاحُ منشأةِ تصنيعٍ جديدة، وتوقيتَ ذلك؛ كما سيقترح ذلك المديرُ الطريقةَ الأنسب لتمويل المشروع، وجمع الأموال، وبعد ذلك مراقبة تنفيذ المشروع وتشغيله.

هذا وترتبط الإدارة المالية بالمحاسبة ارتباطًا وثيقًا، وفي معظم الشركات، تكون هاتان الوظيفتان من مسؤولية نائب رئيس الشؤون المالية Vice) President of Finance)، أو المدير المالي التنفيذي CFO؛ أما الوظيفة الرئيسة للمحاسب، فهي جمعُ البيانات المالية وعَرضُها، هذا ويستخدم المديرون الماليون البياناتِ المالية، وغيرها من المعلومات التي يُعِدُّها المحاسبون، بهدف اتخاذ القرارات المالية، ويركز المديرون الماليون على التدفقات النقدية Cash Flows- ويُقصَد بها النقود الداخلة إلى الشركة والخارجة منها Inflows and Outflows of Cash- فيتولى أولئك المديرون تخطيط تدفقاتِ الشركةِ النقدية ومراقبتها، لضمان توفر النقد عند الحاجة.

مسؤوليات المدير المالي وأنشطته

على المديرين الماليين عملٌ مُعقَّدٌ وصعب، فهُم يحللون البياناتِ المالية التي يُعِدُّها المحاسبون، ويراقبون الحالة المالية للشركة، كما يُعدُّونَ الخططَ المالية ويطبقونها، وقد ينخرطون في أحد الأيام في تطوير طريقةٍ أفضل لأتمتةِ المقبوضات النقدية (واردات الصندوق)؛ أما في يوم آخر، فقد تراهم يحللون مسألة استحواذٍ مقترحةً، وتتضمن الأنشطةُ الرئيسة للمدير المالي كلًا مما يأتي:

- التخطيط المالي: ويتضمن إعدادَ الخطة المالية، وعائداتِ المشاريع، والمصروفات، واحتياجات التمويل، على مدى فترة زمنية محددة.

- الاستثمار (إنفاق المال): أي إنفاق أموال الشركة في الأوراق المالية، والمشاريع، التي تولِّدُ عائداتٍ عالية بالنسبة لمخاطرها.

- التمويل (جمع الأموال): أي الحصول على التمويل اللازم لعمليات الشركة واستثماراتها، والسعي لتحقيق أفضل توازن بين الدَّين (أي المال المُقتَرَض) وبين حقوق الملكية، أي الأموال التي تُجمَع من بيع الملكية في الشركة أو المشروع التجاري.

هدف المدير المالي

كيف يمكن للمديرين الماليين اتخاذُ قراراتِ تخطيطٍ، واستثمارٍ، وتمويلٍ، حكيمة؟ يتمثل الهدف الرئيس للمدير المالي في زيادة قيمة الشركة لصالح مالكيها، وتُقاس قيمةُ شركةٍ مملوكةٍ ملكية عامة بسعر سهمها؛ أما قيمة الشركة المملوكة ملكية خاصة، فهي السعر الذي يمكن أن تُباع مقابله.

ولزيادة قيمة الشركة، فعلى المدير المالي أن يأخذ بالحسبان النتائج القصيرة، والطويلة الأمد، لأعمال الشركة، وتُعَدُّ زيادةُ الأرباح أحدَ الأساليب المُتَّبَعة لتحقيق ذلك، ولكنها يجب ألا تكون الأسلوبَ الوحيد، لأنّ منهجَ زيادة الأرباح ذاك يفضِّلُ تحقيقَ مكاسب قصيرة الأمد على تحقيق أهدافٍ طويلة الأمد، فماذا لو أنَّ شركة تعمل في مجالِ تقنيةٍ عالية التطوُّر- يشهد منافسةً شديدة- لم تُجرِ أي أبحاث، أو لم تقم بأي تطوير؟ فعلى المدى القصير، ستحقق تلك الشركةُ أرباحًا عالية نتيجة توفيرها مصاريفَ إجراء تلك الأبحاث، والتطويرات، التي تكلف كثيرًا من المال؛ أما على المدى الطويل، فقد تخسرُ قدرتها على المنافسة بسبب افتقارها إلى منتجاتٍ جديدة.

الصورة 16.2: كيفية تدفُّقِ النقد عبر الشركة: (حقوق الصورة محفوظة لجامعة رايس "Rice"، أوبن ستاك "OpenStax").

ويصحُّ ذلك بصرف النظر عن حجم الشركة، وعن النقطة التي وصلت إليها خلال دورة حياتها، ففي شركة كورنينغ Corning للتقنية -وهي شركة أُسِّسَت منذ أكثر من 160 عامًا- تتبنى الإدارةُ النظرةَ المستقبليةَ الطويلة الأمد، وليس فقط بهدف الحصول على مكاسبَ ربعِ سنوية تلبَّيَ بها توقُّعاتِ وول ستريت Wall Street؛ فشركةُ كورنينغ- التي ارتبط اسمُها -سابقًا- بالنسبة للمستهلكين بمنتجات المطبخ، مثل: أواني المطبخ كوريل Corelle، وأواني الطهي الزجاجية المقاوِمة للحرارة بايركس Pyrex- هي اليوم شركةُ تقنية تُصنِّعُ منتجاتِ سيراميك وزجاج متخصصة، وهي من المورِّدين الرائدين لزجاج يسمى زجاج غوريلا Gorilla Glass، الذي يُعَد نوعًا خاصًا من الزجاج يُستخدَم لشاشات الأجهزة المحمولة، ومن بينها آيفون iPhone، وآيباد iPad، والأجهزة العاملة على نظام التشغيل التابع لشركة غوغل Google، كما أنّها مخترعة ألياف ضوئية، ناقلات (كابلات) ألياف ضوئية، في قطاع الاتصالات، وتتطلبُ خطوطُ المنتجات تلك استثمارتٍ ضخمةً خلال دورات البحث والتطوير الطويلة الخاصة بها، إلى جانب الاستثمارات التي تحتاجها المصانع والمعدّات فور البدء بإنتاجها.

وقد يكون ذلك خطيرًا على المدى القصير، ولكن متابعةَ السير في تلك المهمة قد تأتي بنتائج إيجابية؛ فقد أعلنت شركةُ كورنينغ مؤخرًا عن خططٍ لتطوير قسمٍ منفصل لديها مُكرَّسٍ لزجاج غوريلا Gorilla Glass، الذي تستحوذ فيه اليوم على 20% من سوق الهواتف المحمولة بمبيعاتٍ تخطَّت 200 مليون جهاز، وبالإضافة إلى ما سبق، فقد عادت تجارة ناقلات (كابلات) الألياف الضوئية الخاصة بشركة كورنينغ إلى الرواج والانتعاش، بالتوازي مع زيادة الشركات المُزوِّدة بخدمة تلك الناقلات (الكابلات) -مثل: شركة فيرايزون Verizon- تطويرَ شبكة ناقلات الألياف الضوئية على امتداد أراضي الولايات المتحدة الأمريكية، ومع بداية العام 2017، ساعد التزامُ شركة كورنينغ- المتمثل بإعادة تحديدها الهدف من بعض التقنيات الخاصة بها، وتطويرِ منتجاتٍ جديدة- في زيادة دخلها الصافي، فزادت عائداتُها الربع سنوية مؤخرًا بنسبةٍ تجاوزت 16%.

ومثلما يُظهِرُ وضعُ شركة كورنينغ، يطمح المديرون الماليون دائمًا إلى تحقيق توازنٍ بين فرصة تحقيق ربحٍ، واحتماليةِ تكبُّدِ خسائر، وفي المجال المالي، تُسمى فرصةُ تحقيق الربح: العائد Return؛ أما احتماليةُ الخسارة -أو إمكانية ألا يحقق أحدُ الاستثماراتِ مستوى العائدِ المرجوَّ منه- فتسمى المُخاطرة Risk. ومن المبادئ الرئيسة في المجال المالي أنه كلما ازدادتِ المخاطرُ، ارتفعَ العائدُ المتوقع أو الذي تطلبه الجهةُ المُخاطِرة، ويُسمّى هذا المبدأُ المقبول على نطاقٍ واسع: نسبة/ مفاضلة العائد إلى المخاطرة Risk-Return Trade-Off، إذ يأخذِ المديرون الماليون بالحسبان العديدَ من عوامل المخاطرة والعائد عند اتخاذهم قراراتِ استثمارٍ وتمويل، ومن بين تلك العوامل: الأنماطُ المتغيرة للطلب في السوق، ومعدلات الفائدة، والظروف الاقتصادية العامة، وظروف السوق، والمسائل الاجتماعية، مثل: تأثيرات البيئة وسياسات فرص التوظيف المتساوية.

كيفية استخدام المؤسسات للأموال

على الشركة الاستمرار في استثمار المال في عملياتها بهدف تحقيق النمو والازدهار، ويحدد المديرُ الماليُّ الطريقةَ الأمثل لاستخدام أموال الشركة، إذ تدعم النفقاتُ القصيرة الأجل العملياتِ اليومية للشركة، فمثلًا: تُنفِق شركةُ تصنيع الملابس الرياضية، نايكي Nike، المال لشراء مواد خام مثل: الجلد والقماش، ولدفع رواتب موظفيها؛ أما النفقات الطويلة الأجل، فتُخصَّصُ -عادة- للأصول الثابتة؛ إذ تتضمن تلك النفقاتُ بالنسبة لشركة نايكي- مثلًا- نفقاتٍ مخصصة لشراء مصنعٍ جديد، أو شراء معداتِ تصنيعٍ مؤتمَتة، أو للاستحواذ على مصنعِ ألبسةٍ رياضيةٍ صغير.

النفقات القصيرة الأجل

النفقات القصيرة الأجل Short-term Expenses- التي تُسمّى غالبًا: النفقات التشغيلية Operating Expenses- هي التي تُستخدَم لدعم أنشطة الإنتاج والبيع الحالية في الشركة، وينتج عنها عادةً أصولٌ حاليّة Current Assets تتضمن نقودًا، وأيَّ أصولٍ أخرى (حسابات مستحقة القبض ومخزون) يمكن تحويلها إلى نقود خلال سنة واحدة، وهدفُ المدير المالي هو إدارة الأصول الحالية بحيث يكون لدى الشركة نقدٌ كافٍ لدفع فواتيرها، ورفدِ حساباتها مستحقة القبض، ومخزونها.

إدارة النقد: ضمان توفر السيولة

يُعَدُّ النقدُ شريانَ الحياة بالنسبة للشركة، فبدونه لا يمكن لها أن تعمل، ومن الواجبات المهمة التي يقوم بها المدير المالي؛ إدارةُ النَّقد Cash Management، أي ضمانُ وجودِ ما يكفي من نقدٍ في متناول اليد لدفع الفواتير عندَ استحقاقها، ولتغطية النفقات غير المتوقعة.

تضعُ الشركاتُ توقُّعاتٍ حول احتياجاتها من النقد لفترةٍ محددة، إذ تحتفظُ العديد منها بحدٍّ أدنى من الرصيد النقدي لتغطية النفقات غير المتوقعة، أوِ استعدادًا للتغيرات المفاجِئة في التدفقاتِ النقدية المخطط لها، كما يضعُ المديرون الماليون ترتيباتٍ للقروضِ بهدف تغطية أي عُجُوزات؛ فإذا كانت كمية التدفقات النقدية الواردة إلى داخل الشركة Cash Inflows، وتوقيتها، مُطابِقَين بصورة قريبة لكمية التدفقات النقدية الخارجة منها Cash Outflows، ولتوقيتها، فلا تحتاجُ الشركةُ سوى إلى الاحتفاظ بكمية قليلة من النقد في متناول اليد، فالشركةُ ذاتُ المبيعات والإيرادات المتوقَّعَة والمُنتظَمة خلال السنة، تحتاجُ إلى نقدٍ أقلَّ مما تحتاج شركةٌ ذاتُ أنماط فصلية متباينة من المبيعات والإيرادات، فشركةُ دُمى (ألعاب) مثلًا- والتي تشهد ذروةَ المبيعات في فصل الخريف- تنفق مبلغًا كبيرًا من النقد خلال فصلَي الربيع والصيف لتملأَ مخزوناتِها، إذ يكون لديها فائضٌ نقديٌّ خلال الشتاء وأوائل الربيع، بفضل ما تجمعه من مال من المبيعات التي تحققها في الفصل الذي يشهد ذروة المبيعات بالنسبة لها.

ولأنَّ الفائدة الناتجة عن النقد الموجود في صورة حسابات جارية تكون منخفضة -إن وُجِدَت- يحاولُ المديرُ المالي إبقاء أرصدة النقد منخفضة، واستثمارَ النقد الفائض، وتُستثمَرُ المبالغُ الفائضة بصورة مؤقتة في الأوراق المالية القابلة للتداول Marketable Securities، وهي استثماراتٌ نقدية قصيرة الأجل يمكن تحويلُها بسهولةٍ إلى نقد، كما يبحثُ المديرُ الماليُّ عن استثماراتٍ منخفضة المخاطر تولِّدُ عائداتٍ مرتفعة، وتتضمن ثلاثةَ أنواعٍ من أكثر الأوراق النقدية القابلة للتداول شيوعًا وهي: أُذونات الخزينة Treasury Bills، وشهادات الإيداع Certificates of Deposit، والأوراق التجارية Commercial Papers. و(تُعرَّفُ الأوراق التجارية "Commercial Papers" بأنها دَينٌ قصيرُ الأجل غيرُ مضمون، تُصدِرُه شركةٌ مالية ذات وضعٍ ماليٍّ قوي)، ولدى المديرين الماليين في يومنا هذا أدواتٌ جديدة لمساعدتهم في العثور على أفضل الاستثمارات القصيرة الأجَل، مثل: منصات التجارة الإلكترونية التي توفِّرُ الوقتَ وتتيح الوصول إلى أنواعٍ أكثر من الاستثمارات، ويُعَدُّ ذلك مفيدًا بصورة خاصة بالنسبة للشركات الصغيرة التي لا تملك فِرَق موظفين ماليين كبيرة.

وتواجه الشركاتُ التي تمارس عملياتها خارج حدود الدولة التي يوجد فيها مقرها الرئيس؛ صعوباتٍ أكبر متعلقة بإدارة النقد، فتطويرُ الأنظمة الخاصة بإدارة النقد على المستوى الدولي قد يبدو -نظريًّا- أمرًا بسيطًا، ولكنه مُعقَّدٌ جدًا من الناحية العملية، فبالإضافة إلى تعامُلِ أُمَناء الخزينة مع عدد من العملات الأجنبية، عليهم استيعابُ الممارسات المصرفية والمستلزمات أو الشروط التنظيمية والضريبية في كل بلد، واتِّباعُها، فقد تُعيقُ تلك الأنظمةُ المختلفة قدرتَهم على تحويل الأموال بحُرّيةٍ عَبْرَ حدود الدول؛ هذا فضلًا عن أنَّ إصدار مجموعةٍ نموذجية من الإجراءات لكل مكتب قد لا يجدي نفعًا، بسبب اختلاف الممارسات التجارية المحلية من بلد لآخر، وبالإضافة إلى ما سبق، فقد يُعارِضُ المديرون المحليون التحوُّلَ إلى هيكليةٍ مركزية؛ لأنهم لا يريدون التخلّيَ عن تحكُّمِهِم في النقد الذي تُنتِجُه الوحداتُ التابعة لهم، وعلى المديرين الماليين للشركات أن يكونوا على دراية بالأعراف المحلية، وأن يتعاملوا معها بدقة وتأنٍّ، وأن يتكيفوا مع استراتيجية المركزية Centralization Strategy وفقًا لذلك.

وإلى جانب سعي المدير المالي إلى تحقيق توازنٍ سليم بينَ النقد والأوراق المالية القابلة للتداول؛ فإنه يحاول تقصيرَ الوقت الممتد بين شراء الخدمات أو محتويات المخازن (التدفقات النقدية الخارجة من الشركة) وبين جمع النقد من المبيعات (التدفقات النقدية الداخلة إلى الشركة). وتتضمن الاستراتيجياتُ الثلاث الرئيسة: جمعَ المال المُستَحَق للشركة (الحسابات مستحقة القبض) بالسرعة الممكنة، ودفع المال المشغولةُ به ذمة الشركات لصالح أطرافٍ أخرى (الحسابات مستحقة الدفع) خلال أطول مدة ممكنة، دون أن يمس ذلك بسمعة الشركة الائتمانية، وتقليلَ الأموال المُكرَّسة للمخزون.

إدارة الحسابات مستحقة القبض

تُمثِّلُ الحساباتُ مُستَحَقةُ القبض Accounts Receivable المبيعاتِ التي لَمّا يُدفَع ثمنُها للشركة، ولأن المنتَج يكون قد بيعَ بدون أن تكون الشركةُ قد قبضت ثمنه، فترقى الحساباتُ مستحقة القبض إلى مرتبة أحد استخدامات النقد، وتمثل الحساباتُ مستحقةُ القبض بالنسبة لشركة تصنيعٍ عادية ما بين 15- 20% من أصولها الإجمالية.

إنَّ هدفَ المدير المالي هو جمعُ المال المُستحَقّ للشركة بأسرع وقتٍ ممكن، وذلك بالتوازي مع توفير شروطٍ ائتمانية للزبائن جذّابة بما يكفي لزيادة المبيعات، وتتضمن إدارةُ الحسابات مستحقة الدفع وضعَ سياساتٍ ائتمانية، ومبادئ توجيهيةً حول توفير الائتمان، والشروط الائتمانية، وشروطًا محددة لإعادة الدفع، بما في ذلك المدة التي على الزبائن خلالها دفعُ الفواتير المُستحقة في ذممهم، وما إذا كانت ستُمنَحُ تخفيضاتٌ للزبائن الذين يدفعون تلك الفواتير بصورة أسرع، ومن الجوانب الأخرى لإدارة الحسابات مستحقة الدفع؛ تقريرُ سياساتِ تحصيل الأموال، وإجراءاتِ تحصيل الحسابات المتأخر دفعُها.

إن وضعَ سياساتِ الائتمان وتحصيل الأموال هو عملٌ يحقق التوازن، ويضطلع به المديرون الماليون، فمن جهة، ينتج عن السياساتِ الائتمانية المُيَسَّرة، أوِ الشروط الائتمانية السَّخيّة (يُقصَد بها فترة إعادة دفع طويلة أو حسومات نقدية كبيرة) زيادةٌ في المبيعات، ومن جهةٍ أخرى، على الشركة تمويلُ مزيدٍ من الحسابات المستحقة القبض، وتزدادُ -أيضًا- مخاطرُ وجود حساباتٍ مستحقة القبض غيرِ قابلةٍ للتحصيل Uncollectible Accounts Receivable. وأثناء وضعِ الشركاتِ سياساتها الائتمانية، وتلك الخاصةَ بتحصيل أموالها، فإنها تأخذ بالحسبان تأثيرَها على المبيعات، وتوقيتَ التدفُقِ النقديّ، وتجربتها مع الديون المعدومة Bad Debt، ومواصفات الزبون Customer Profile، والمعايير السائدة في القطاع الذي تنشط فيه تلك الشركات.

إنَّ الشركاتِ التي تريد تسريعَ عمليات التحصيل، تتولى بنشاطٍ إدارةَ حساباتِها مستحقة القبض، وذلك بدلًا مِن ترك الأمر للزبائن ليدفعوا متى يشاؤون، ووفقًا لإحصاءاتٍ حديثة؛ فإنّ أكثر من 90% من الشركات تعاني من تأخُّرٍ في الدفع من قبل زبائنها، وهناك شركاتٌ تشطب نسبةً من الديون المعدومة، وهي نسبة قد تكون مرتفعة.

تلعبُ التقنية دورًا مهمًا في مساعدة الشركات على تطوير أدائها الخاص بالائتمان وتحصيل الأموال، فمثلًا: تستخدمُ العديدُ من الشركاتِ أحدَ أنواع عملياتِ اتخاذ القرار المؤتمَتة، سواءٌ الذي يأتي منها بصيغة نظام تخطيط موارد المؤسسة ERP System، أو بصورةِ مزيجٍ من البرمجيات والنماذج التكميلية التي تساعد الشركاتِ على اتخاذ قراراتٍ واعية، تتعلق بعملياتِ الائتمان وتحصيل الأموال.

وتُفضِّلُ بعضُ الشركاتِ تعهيدَ العمليات المالية والمحاسبية التجارية (أي الاستعانة على أدائها بمصادر خارجية) مُستعينةً باختصاصيين، بدلًا من إنشاء أنظمتها الخاصة بالتعامل مع تلك العمليات. إنَّ توفُّرَ التقنية عالية التطوُّر، والمنصّاتِ الإلكترونية المتخصصة، التي سيكون صعبًا ومُكلِفًا توفيرُها داخل الشركة، سيُقنِع الشركاتِ من الأحجام كافة بقبول الاستعانة بها، ولكن، ليس سهلًا على المديرين الماليين قبول التخلي عن التحكُّم بالأمور المالية لأطرافٍ خارجية، إذ تزدادُ المخاطرُ لدى تحويل البيانات المالية للشركة، وسواها من بيانات مهمة، إلى نظامٍ حاسوبيٍّ خارجي؛ إذ يتمثل ذلك الخطر في احتمالية تسريب تلك البيانات أو فقدانها، أو قد تتعرض للسرقة من قبل المنافسين، كما إنَّ مراقبةَ جهةٍ مُزوِّدةٍ خارجية يكون أصعبَ من مراقبة موظفي الشركة، وتُعَدُّ التجارةُ الدولية أحدَ المجالات التي تجذب العديدَ من الزبائن، والتي تحكمها أنظمةٌ وترتيباتٌ تختلف من بلدٍ لآخر، وتتطلب قَدْرًا كبيرًا منَ التوثيق، حيث يمكن للمُزوِّدين -بفضل أنظمةِ تقنية المعلومات المتخصصة- أن يتتبّعوا -ليس فقط- الموقعَ الحقيقي الذي توجد فيه السِّلع، بل وحتى الأعمالَ الورقيَّةَ المرتبطة بعمليات شحنِها، حيث تبلغ نفقاتُ معالجةِ السلع المُشتراة في الخارج، حوالي ضعفَي تلك النفقات بالنسبة للسلع المحلية، وهذا ما يجعل من الأنظمة الأكثر كفاءة أكثرَ تحقيقًا للفائدة.

المخزون

يُعَدُّ شراءُ المخزون الذي تحتاج إليه الشركةُ أحدَ الاستخدامات الأخرى للأموال، إذ يمثِّلُ المخزونُ بالنسبة لشركة عادية حوالي 20% من أصولها الإجمالية، ولا تقتصرُ النفقاتُ المرتبطةُ به على سعر شرائه، بل تتعداه لتشملَ نفقات طلب الحصول عليه، والتعاملِ معه، وتخزينِه، والفائدة المترتبة عليه، وتأمينِه.

ولدى كلٍّ من مديري الإنتاج، والتسويق، والمديرين الماليين، وجهاتُ نظرٍ مختلفة حول المخزون، فمديرو الإنتاج يريدون كمياتٍ كبيرة من المواد الخام في متناول اليد ضمن المخازن، لتجنُّبِ التأخير في عملياتِ الإنتاج، أما مديرو التسويق، فيفضِّلون وجود كثيرٍ منَ السِلَع النهائية الجاهزة لتلبية طلبات الزبائن بأسرع وقت، وبالمقابل، يفضِّلُ المديرون الماليون وجودَ أقلِّ كمّيةٍ ممكنة من المخزون، دون أن يؤدّيَ ذلك إلى الإضرار بالمبيعات أو بجودة الإنتاج، وعلى المديرين الماليين العملُ عن كثب مع أقرانهم؛ مديري التسويق، والإنتاج، لتحقيق التوازن بين تلك الأهداف المتعارضة، وتتمثلُ الأساليبُ المُتَّبَعة لتخفيض الاستثماراتِ التي تُنفَقُ على المخزون في إدارة المخزون Inventory Management، واتّباع نظام الوقت المناسب Just-in-Time System، وتخطيط متطلبات المواد Materials Requirement Planning.

وفي شركات البيع بالتجزئة، تعد إدارة المخزون أساسيةً بالنسبة للمديرين الماليين الذين يراقبون عن كثب معدلَ دوران المخزون Inventory Turnover بفضل المبيعات، إذ يُظهِرُ هذا المعدَّلُ سرعةَ تحرُّكِ المخزون عبر الشركة، وتحوُّلِهِ إلى مبيعات، فإذا كان رقمُ المخزون مرتفعًا جدًا، فإنه يؤثِّر عادةً في كميةِ رأس المال العامل Working Capital الذي تمتلكه الشركة في متناول يدها، مُجبِرًا إياها على اقتراض المال لتغطية نفقات المخزون الفائض؛ أما إذا كان رقمُ معدلِ دورانِ المخزون منخفضًا جدًا، فيعني ذلك أنه ليسَ لدى الشركة ما يكفي من مخزون منتجاتٍ في متناول يدها لتلبية احتياجات الزبائن، مما قد يدفعهم إلى البحث عما يحتاجون إليه من منتجاتٍ لدى شركات أخرى.

المصروفات الطويلة الأجل

تستثمر الشركاتُ أموالها -أيضًا- في الأصول المادية مثل: الأرض، والمباني، والتجهيزات، والمعدات، وأنظمة المعلومات، وتسمى هذه المصروفات النفقات الرأسمالية Capital Expenditures، فخلافًا للمصروفات التشغيلية Operating Expenses التي تُنتِجُ فوائدَ خلال سنة واحدة، تتجاوز فوائدُ المصروفاتِ التشغيلية تلك المدةَ، فشراءُ آلةِ طباعةٍ قابلةٍ للاستخدام لمدة سبعِ سنواتٍ يُعَدُّ من المصروفاتِ الرأسمالية التي تُسجَّل في الميزانية العمومية للشركة؛ بوصفها من الأصول الثابتة Fixed Assets، ولكن الحبر، والورق، وغيرَها من المستلزمات، تُعد من المصاريف التشغيلية وليس الرأسمالية؛ أما عملياتُ الاندماج Mergers، والاستحواذ Acquisitions، فتعد من المصاريف الرأسمالية.

تُنفِقُ الشركاتُ مصاريفَ رأسمالية لأسباب عديدة، أبرزُها توسيعُ الأصول الثابتة، واستبدالها، وتجديدها، وتصنيعُ منتجاتٍ جديدة، ولدى معظم شركات التصنيع استثماراتٌ كبرى مخصصة للمصروفات الرأسمالية، المتمثلة باقتناء أصولٍ ثابتةٍ طويلة الأجَل، فشركة صناعة الطائرات بوينغ Boeing مثلًا، تنفق ملياراتِ الدولارات سنويًا على منشآتِ تصنيع الطائرات، ولأنّ المصروفاتِ الرأسمالية باهظة التكلفة، ولها تأثيرٌ كبير على مستقبل الشركة، فيستخدمُ المديرون الماليون عمليةً تُدعى الميزانية الرأسمالية Capital Budgeting لتحليل المشاريع طويلة الأجَل، واختيار تلك التي توفر أفضل العائدات، بالتوازي مع رفع قيمة الشركة، وتتسم القراراتُ المتعلقةُ بتصنيعِ منتجاتٍ جديدة، وتلك الخاصة بالاستحواذ على شركاتٍ أخرى، بأهميةٍ خاصة؛ حيث يأخذ المديرون تكاليفَ المشروع بالحُسبان، ويتنبؤون بالمزايا المستقبلية التي سيقدِّمُها المشروعُ بهدف حساب العائد على الاستثمار Return on Investment المتوقع الخاص بالشركة ذات الصلة.

ترجمة -وبتصرف- للفصل Understanding Financial Management and Securities Markets من كتاب introduction to business

أفضل التعليقات

لا توجد أية تعليقات بعد

انضم إلى النقاش

يمكنك أن تنشر الآن وتسجل لاحقًا. إذا كان لديك حساب، فسجل الدخول الآن لتنشر باسم حسابك.