قبل بداية القرن العشرين، لم يكن هناك كثير من التنظيم الحكومي للأنظمة المالية داخل الولايات المتحدة الأمريكية، ففي العام 1907، أفلسَ العديدُ من المصارف الكبرى، ممّا أثارَ الهلع بين عامّة الناس، ودفعَ المودِعين منهم إلى سحب أموالهم من بُنوكٍ أُخرى، وسرعان ما أفلسَ العديدُ من البنوكِ الأخرى، وباتَ النظامُ المصرفيُّ داخل الولايات المتحدة على شفير الانهيار، وقد كان الذُّعرُ الذي سادَ تلك الفترة مِنَ الشدَّةِ بحيثُ دفعَ الكونغرس الأمريكي إلى إنشاء نظام الاحتياطي الفدرالي في العام 1913 لتوفير نظامٍ مصرفيٍّ وماليٍّ أكثرَ استقرارًا.

ويُعَدُّ نظامُ الاحتياطي الفدرالي Federal Reserve System- الذي تَشِيعُ تسميتُه اختصارًا بكلمة Fed- المصرفَ المركزيّ للولايات المتحدة، وتتمثَّلُ المهمة الرئيسة لنظام الاحتياطي الفدرالي في مراقبة النظام المالي والائتماني للولايات المتحدة، وفي دعم العملية الجارية لنظام الخدمات المصرفية الخاصة، هذا، وتؤثِّرُ الإجراءاتُ التي يتخذها نظام الاحتياطي الفدرالي في معدلات الفائدة التي تستوفيها البُنوك من الشركات والزبائن، وتساعد في إبقاء معدل التضخُّم تحت السيطرة، وتقود في النهاية إلى استقرار النظام المالي للولايات المتحدة الأمريكية، كما يعمل نظامُ الاحتياطي الفدرالي بوصفه كيانًا حكوميًا مُستقلًا، ويستمدُّ سُلطَتَهُ من الكونغرس؛ ولكنَّ قراراته لا تحتاج إلى موافقة رئيس الولايات المتحدة، ولا الكونغرس، ولا أي فرعٍ حكوميٍّ آخر، وعلى أي حال، يُجري الكونغرس مراجعةً دوريةً لأنشطة نظام الاحتياطي الفدرالي، الذي عليه العمل ضمن الإطار الاقتصادي الذي ترسمه الحكومة.

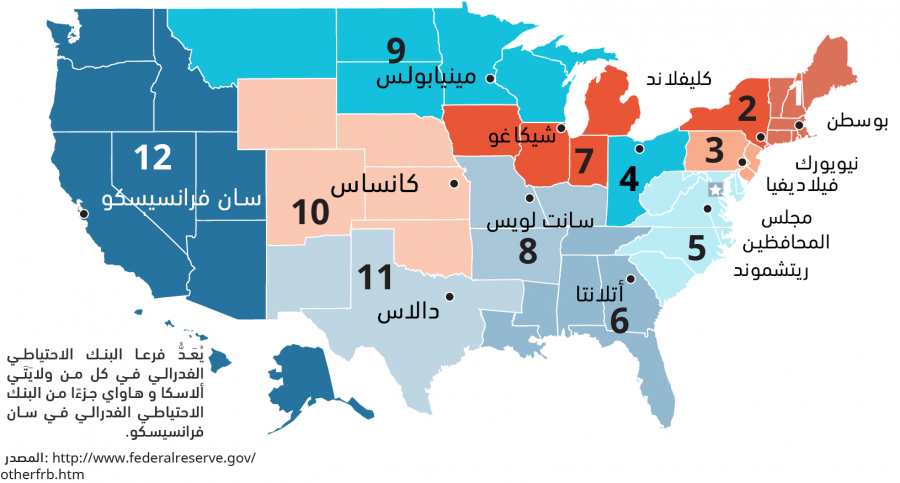

ويتألف نظامُ الاحتياطي الفدرالي من 12 مصرفًا إقليميًا، يُغطّي كلٌّ منها منطقةً جغرافية محددة. وتُظهِرُ الصورةُ 15.3 البنوكَ الإقليمية الاثنَي عَشَر التي تُمثّلُ نظامَ الاحتياطي الفدرالي، ولكل من تلك البنوك الإقليمية رئيسهُ الخاص الذي يتولى الإشرافَ على العمليات ضمن الإقليم ذي الصلة.

أُنشئَ نظامُ الاحتياطي الفدرالي في الأصل لضبط العرض النقدي، وللعمل بوصفه مصدرَ إقراضٍ للبنوك، ولحفظ إيداعات المصارف الأعضاء فيه، والإشراف على الممارسات المصرفية، وقد توسَّعَت نشاطاتُه منذ ذلكَ الحين، مما جعله المؤسسةَ المالية الأقوى داخل الولايات المتحدة، وتتمثل أهمُّ أربع مسؤولياتٍ مُلقاةٍ على عاتق نظام الاحتياطي الفدرالي في تنفيذ السياسة المالية، ووضع القواعد التي تحكم الائتمان، وتوزيع العملة، وتسهيل مَقَاصة الشيكات Check Clearing.

الصورة 15.3: قِطاعاتُ البنك الاحتياطي الفدرالي والبنوك التي تمثِّلُهُ

المصدر: (“Federal Reserve Banks,”https://www.richmondfed.org, accessed September 7, 2017).

تنفيذ السياسة المالية

يُعَدُّ تنفيذُ السياسة المالية من أهم وظائف نظام الاحتياطي الفدرالي؛ إذ تمثل اللجنةُ الفدرالية الأمريكية للسوق المفتوحة Federal Open Market Committee الهيئةَ صانعة سياسة الاحتياطي الفدرالي، وتجتمع ثماني مرات في السنة لاتخاذ القرارات الخاصة بالسياسة المالية، وتستخدم تلك اللجنةُ سُلطَتَها لتغيير العرض النقدي بهدف ضبطِ التضخُّم ومعدلات الفائدة، وزيادة التوظيف، والتأثير في النشاط الاقتصادي، ويستخدم نظام الاحتياطي الفدرالي ثلاث أدواتٍ لإدارة العرض النقدي، وهي: عمليات السوق المفتوحة، والاحتياطي الإلزامي، ومُعدَّل الحسم، ويُلخِّصُ الجدولُ 15.3 التأثيراتِ القصيرة الأمد التي تُحدِثُها تلك الأدواتُ على الاقتصاد.

بالنسبة لعملياتُ السوق المفتوحة Open Market Operations، وهي الأداة الأكثرُ استخدامًا من قبل الاحتياطي الفدرالي، فإنها تتضمن شراءَ السندات الحكومية في الولايات المتحدة أو بيعَها؛ إذ تُصدِرُ وزارةُ الخزانة الأمريكية سنداتٍ بهدف الحصول على المال الإضافي المطلوب لإدارة الحكومة (في حال لم تكفِ الضرائبُ وغيرُها من عائدات) أما سنداتُ الخزينة Treasury Bonds فهي في الواقع قروضٌ طويلة الأجل (لخمس سنواتٍ فأكثر)، يُقدِّمُها الأفرادُ والشركات للحكومة، ويقوم الاحتياطي الفدرالي بشراء تلك السندات وبيعها لوزارة الخزانة الأمريكية، وعندما يشتري الاحتياطيُّ الفدرالي تلك السندات، فإنّهُ يضخُّ المالَ في الاقتصاد، ومن الجدير بالذكر أن البنوكَ تمتلك مالًا أكثر لِتُقرِضَه، ولذلك، فهي تُخفِّضُ معدلاتِ الفائدة، مما يؤدي إلى تحفيز النشاط الاقتصادي تحفيزًا عامًّا، ويحدثُ عكسُ ما ذُكِرَ أعلاه عندما يقوم الاحتياطي الفدرالي ببيع السنداتِ الحكومية.

| الأدواتُ الماليةُ لنظام الاحتياطي الفدرالي وتأثيراتُها | ||||

|---|---|---|---|---|

| الأداة | الإجراءُ المُتَّخَذ | التأثير على العرض المالي | التأثير على معدل الفائدة | التأثير على النشاط الاقتصادي |

| عمليات السوق المفتوحة | شراء السندات الحكومية | يزداد | ينخفض | يتحفَّز |

| بيعُ السندات الحكومية | ينخفض | يرتفع | يتباطأ | |

| الاحتياطي الإلزامي | زيادة الاحتياطي الإلزامي | ينخفض | يرتفع | يتباطأ |

| تخفيض الاحتياطي الإلزامي | يزداد | ينخفض | يتحفَّز | |

| مُعدَّل الحسم | زيادة معدل الحسم | ينخفض | يرتفع | يتباطأ |

| تخفيض معدل الحسم | يزداد | ينخفض | يتحفز | |

الجدول 15.3

وعلى البنوك الأعضاء في نظام الاحتياطي الفدرالي الاحتفاظ ببعض ودائعها نقدًا ضمن خزائنها، أو ضمن حسابٍ لدى أحد البنوك الإقليمية، ويتراوح هذا الاحتياطي الإلزامي Reserve Requirement بين 3 و10% بالنسبة لمختلف أنواع الودائع، وعندما يقوم الاحتياطي الفدرالي بزيادة الاحتياطي الإلزامي، فعلى البنوك الاحتفاظُ باحتياطاتٍ أكبر، فيصبح لديها بالتالي مالٌ أقل لتُقرِضَه، ونتيجة لذلك، تزدادُ معدلاتُ الفائدة، ويتباطأُ النشاطُ الاقتصادي؛ أما تخفيضُ الاحتياطي الإلزامي، فيزيد من الأموال القابلة للإقراض، ويؤدي بالبنوك إلى تخفيض معدلات الفائدة، ويُحفِّزُ الاقتصادَ، ولكنَّ الاحتياطي الفدرالي نادرًا ما يُغيِّرُ الاحتياطيَّ الإلزامي.

يُطلَق على الاحتياطي الفدرالي تسمية بنك البنوك Banker's Bank لأنه يُقرِضُ المال للمصارف التي تحتاجُه، ويُسمّى مُعدَّلُ الفائدةِ الذي يستوفيه الاحتياطي الفدرالي من البنوك الأعضاء فيه تسمية مُعدَّل الحسم Discount Rate، وعندما يكون معدل الفائدة أقل من تكلفة المصادر الأُخرى للأموال (مثل شهادات الإيداع)، تقترضُ البنوكُ التجاريةُ من الاحتياطي الفدرالي، وبعدها تقوم بإقراض المال للزبائن بمعدل فائدة أعلى، وهنا تحصل البنوكُ على فائدةٍ من الفارق Spread، أوِ الاختلاف، بين معدل الفائدة الذي تستوفيه من زبائنها، وبين معدل الفائدة الذي تدفعه للاحتياطي الفدرالي، وعادةً ما ينتجُ عنِ الاختلافاتِ في معدل الحسم اختلافاتٌ في معدل الفائدة الذي تستوفيه البنوك من الزبائن، ويرفعُ الاحتياطيُّ الفدرالي معدلَ الحسم لإبطاء النمو الاقتصادي، ويخفِّضُهُ لتحفيز ذلك النمو.

وضع القواعد الائتمانية

من الوظائف الأخرى لنظام الاحتياطي الفدرالي؛ وضع القواعد الخاصة بالائتمان؛ فهو يراقب شروط الائتمان بالنسبة لبعض القروض التي تقدمها البنوك والمؤسساتُ الإقراضية الأُخرى، وتُسمى هذه السلطة التي يمارسها الاحتياطي الفدرالي الرقابة الانتقائية على الائتمان Selective Credit Controls، وهي تتضمن قواعد الائتمان الاستهلاكي ومتطلبات الهامش، وتُمثِّلُ قواعدُ الائتمانِ الاستهلاكي Consumer Credit Rules الحدَّ الأدنى من الدفعات الأولى، والحدَّ الأقصى لفترات السداد، بالنسبة للقروض الاستهلاكية. ويستخدمُ الاحتياطيُّ الفدرالي القواعدَ الائتمانية لتحفيز المُشتريات الاستهلاكية الائتمانية أو لخفضِها، أما متطلبات الهامش Margin Requirements، فتحدد الحد الأدنى من كمية النقد التي على المستثمر توفيرها لشراء الأوراق المالية أو شهادات الاستثمار التي تُصدِرُها الشركاتُ أو الحكومات، ويمكن تمويلُ الرصيد الخاص بتكلفة المُشتريات بالاقتراض من مصرف أو شركة سمسرة، ويُحفِّز الاحتياطيُّ الفدراليُّ تداولَ الأوراق المالية عبر تخفيض الهامش المطلوب، في حين يؤدي رفعُ الهامش المطلوب إلى إبطاء التداول.

توزيع العملة: الحفاظ على تدفق النقد

يُزوِّدُ الاحتياطيُّ الفدراليُّ البنوكَ بالنقود المسكوكة والأوراق النقدية المطبوعة من قبل وزارة الخزانة الأمريكية، وتأتي معظمُ العملات الورقية في صورة الأوراق النقدية التي تمثل السجل الاحتياطي الفدرالي (أو الأوراق النقدية للولايات المتحدة Federal Reserve Notes). انظُر إلى ورقة الدولار الأمريكي من أي فئة وستجد عِبارة: فدرال ريزرف نوت Federal Reserve Note في الجزء العُلوي منها، يُشيرُ الحرفُ الكبير المختوم -الموجود على جهة اليسار من الورقة النقدية- إلى البنك الاحتياطي الفدرالي الذي أصدر تلك الورقة. فمثلًا، الأوراق النقدية التي تحمل حرف D ضمن الختم الموجود عليها تكون قد صدرت عن البنك الاحتياطي الفدرالي الموجود في مدينة كليفلاند Cleveland بولاية أوهايو Ohio الأمريكية؛ أما التي تحمل الختم ذا الحرف L، فتكون صادرةً عن البنك الإقليمي الموجود في مدينة سان فرانسيسكو San Francisco.

تسهيل مقاصة الشيكات

ومن الأنشطة الأخرى المهمة للاحتياطي الفدرالي؛ معالجة شيكات المؤسسات المالية وإجراءُ المقاصة فيما بينها؛ فعندما يُصرَف أحدُ الشيكات من مؤسسة مالية غير المؤسسة التي يوجد لديها الحساب الذي حُرِّر الشيك عليه (أي التي كُتِبَ مبلغُ الشيك ليُسحَبَ من حسابها)، يُتيحُ نظامُ الاحتياطي الفدرالي لتلك المؤسسة المالية -حتى لو كانت بعيدةً عن المؤسسة التي تمتلك الحساب الذي حُرِّرَ عليه الشيك- أن تحوِّلَ الشيك بسرعةٍ إلى نقد، ويجري التعامُلُ مع الشيكاتِ التي تُحرَّرُ لتُصرَفَ من بنوك موجودة في قطاع الاحتياطي الفدرالي ذاته، عبرَ بنك الاحتياطي الفدرالي المحلي باستخدام سلسلة من قيود مسك الدفاتر، لتحويل المال بين المؤسساتِ المالية، هذا، وتُعَدُّ تلك العمليةُ أكثرَ تعقيدًا عندما تجري معالجتُها بين البنوك الإقليمية المختلفة التي تمثل الاحتياطي المركزي.

وهناك فترةٌ زمنية -تُسمَّى الفترةَ الزمنية العائمة Float- ممتدةٌ بينَ تحرير الشيك، وبين اقتطاع الأموال من حساب البنك الذي حرَّرَه، يستفيد منها ذلك البنك؛ إذ تسمح له تلك الفترة بالاحتفاظ بالأموال لحين صرف الشيك، أي لحين سحب الأموال سحبًا فعليًّا من حسابه، وتفتحُ الشركاتُ حساباتٍ لدى بنوكٍ تُشتهَر بالفترة الطويلة التي تُمضيها قبلَ أن تُجريَ مقاصةً بين الشيكات، وبذلك يمكن للشركات الاستفادة من الفترة الزمنية العائمة، عبر إبقاء أموالها ذات الصلة مُستَثمَرةً لعدة أيام إضافية، مما يتيح لها كسب مزيد من المال، وللحد من هذه الممارسة، فقد فرضَ الاحتياطيُّ الفدرالي حدًّا أقصى لعدد مرات إجراء مقاصة الشيكات، وعلى أي حال، يستمرُّ استخدامُ الشيكات في التراجُع لصالح البطاقاتِ الائتمانية، وسواها من وسائل الدفع الإلكتروني، ونتيجة لذلك الانخفاض في استخدام الشيكات، فقد خفَّضَ الاحتياطيُّ الفدرالي من عدد مُنشآتِ معالجة الشيكات على مدى العَقد الماضي، وتُظهِرُ التقديراتُ الحالية أنَّ عدد عمليات الدفع باستخدام الشيكات قدِ انخفضَ بمعدل مليونين سنويًا على مدى السنتين الأخيرتين، وسيستمر هذا الانخفاضُ مع تحوُّلِ الناس إلى استخدام الخدمات المصرفية الإلكترونية وسواها من أنظمة الدفع الإلكتروني.

إدارة الأزمة المالية بين عامي 2007 و 2009

كُتِبَ الكثيرُ على مدى العقد المنصرم حول الأزمة المالية العالمية التي امتدَّت بين عامَي 2007 و 2009، حيث يرى بعضُ المتابِعين أنه لولا تَدَخُّلُ الاحتياطي الفدرالي الأمريكي؛ لَدَخلَ الاقتصادُ الأمريكي أكثر فأكثر في ركود كان يمكن أن يستمر لسنواتٍ عديدة تالية، فقدِ ارتُكِبَت أخطاءٌ عديدة من قبل البنوك، والجهات المُقرِضة للرهن العقاري، وغيرهما من المؤسسات المالية- وهي أخطاء تضمنت إقراضَ الزبائن أموالًا بشراء منازل مقابل رهون عقارية لم يتمكنوا من سَدَادها، إلى جانب تضمين تلك الرهون العقارية منتجاتٍ ماليَّةً عالية المخاطر بِيعت إلى المستثمرين؛ وأدَّت تلك الأخطاءُ إلى دخول اقتصاد الولايات المتحدة الأمريكية في أزمةٍ مالية خطيرة.

ففي أوائل القرن الحادي والعشرين، كان قطاعُ المنازل في الولايات المتحدة يشهدُ ازدهارًا، واستقطبتِ الجهاتُ المُقرِضة للرهن العقاري الزبائنَ ليوقِّعوا على رهونٍ عقارية بدا أنهم قادرون نظريًا على سدادها، وفي العديد من الحالات، كانتِ الجهاتُ المُقرِضة تُبلِغُ الزبائنَ أنه -بناءً على تصنيفهم الائتماني وبياناتهم المالية الأخرى- يمكنهم الانتقال بسهولة إلى الخطة التالية وشراءُ منازل أكبر، أو حتى منازل لقضاء العُطَل، وذلك بفضل توفُّر الأموال المخصصة للرهن العقاري وانحفاض نسبة الفائدة، ولكن، عندما انفجرت فُقاعةُ العقارات هناك في العام 2007، تراجعت قيمةُ المنازل، وجَهِدَ كثيرُ من الزبائن في دفع الرهون العقارية الخاصة بالمنازل التي اشتَرَوها، والتي لم تَعُد تُساوي القيمةَ التي اقترضوها بدايةً لشرائها، مما جعل من القيمة الحقيقة لاستثماراتهم أقلَّ من قيمتها الإسمية، وببساطة، أُجبِرَ الملايين من الناس على التخلي عن منازلهم التي أُخضِعَت قانونيًا للإجراء المعروف بحبس الرهن Foresclousre- وهو استحواذُ الجهة المُقرِضة على ملكية العقار بسبب توقُّفِ المقترض عن سداد القرض العقاري- وأشهروا إعسارهم في نهاية المطاف، وبالتزامن مع كل ذلك، كان الاقتصاد الأمريكي يدخُلُ كُلّيًا في حالة من الركود، وفقدَ ملايينُ الناس أعمالهم في محاولة من الشركات لِلُّجُوءِ إلى التقشُّف لامتصاص الصدمة المالية التي كانت تُلقي بظلالها على الولايات المتحدة والعديد من الدول حول العالم.

بالإضافة إلى ما سبق، فقد أفلستِ بسرعةٍ العديدُ من شركات الاستثمار المالي البارزة -وخصوصًا تلك التي باعتِ المنتجاتِ المالية العالية المخاطر والمدعومة بالرهون العقارية- وذلك لأنها لم تحتفظ جانبًا من المال الكافي لتغطية مليارات الدولارات التي فقدَتْها على القروض العقارية؛ التي كانت تشهد وقتها عجزًا من قبل المقترضين عن سدادها. فمثلًا: جرى بيعُ شركة بير ستيرنز Bear Stearns المُوقَّرة- التي كانت شركةً ناجحة على مدى أكثر من 85 سنة- إلى شركة جي بي مورغان تشيس JP Morgan Chase بأقل من 10 دولارات للسهم الواحد، وذلك على الرغم من توفير الاحتياطي الفدرالي أكثر من 50 مليار دولار للمساعدة في إنقاذ المؤسسات المالية التي كانت تمر بأزمة.

وبعدَ انهيار شركة بير ستيرنز Bear Stearns، وشركاتٍ أخرى مثل ليمان براذرز Lehman Brothers، والمجموعة الأمريكية الدولية AIG، وضعَ الاحتياطيُّ الفدرالي برنامجَ قروضٍ خاص، للمساعدة في استقرار النظام المصرفي وإبقاء التداول في سوق الأسهم الأمريكية ضمن مُعدَّلٍ طبيعي، ويُقدَّرُ أنَّ الاحيتاطيَّ الفدرالي قدَّم قروضًا بأكثر من 9 تريليون دولار للبنوك الكبرى وغيرها من المؤسسات المالية خلال تلك الأزمة التي امتدت لسنتين، وذلك فضلًا عن إنقاذ قطاع السيارات بتقديمِ المساعدة المالية له، وشراءِ عدة شركات أخرى لمنع النظام المالي من الانهيار.

ونتيجة لذلك الانهيار المالي، فقد أقرَّ الكونغرس تشريعًا في العام 2010 لتطبيق إجراءاتٍ تنظيمية كبرى في القطاع المالي، لمنع انهيارٍ مستقبليّ للمؤسسات المالية، ولوضعِ حدٍّ للممارساتِ الإقراضيةِ التعسُّفيّة من قبل البنوك وغيرها من شركات، فقد تضمنت نصوصُ ذلك التشريع المعروف باسم قانون دود-فرانك: قانون إصلاح وول ستريت وحماية المستهلك Dodd-Frank Wall Street Reform and Consumer Protection Act، أو: دود- فرانك Dodd-Frank اختصارًا -إنشاءَ مجلس إشراف يُراقِب المخاطر التي تؤثِّر في القطاع المالي، ويُلزِم البنوك بزيادة احتياطاتها النقدية في حال شعرَ ذلك المجلس بأنَّ هناك مخاطر كثيرة في العمليات الحالية لأحد تلك البنوك؛ ويمنع البنوك من امتلاك محفظاتٍ وقائية (أو صناديق تحوًّط Hedge Funds)، وأموالَ أسهمٍ خاصة، وعملياتِ تداول الملكية الأخرى بهدف الربح؛ ويمنعها كذلك من استثمارها، وكفالتها، كما أنشأ القانونُ المذكور برنامجَ تنبيهٍ يُكافِئُ الأشخاص الذين يُبادرون إلى تقديم تقارير حول انتهاكاتٍ متعلقة بالأمن المالي وغيرها من الانتهاكات الأخرى.

وتتضمن نصوصٌ أخرى من قانون دود-فرانك إلزامًا للبنوك الكبرى في الولايات المتحدة بالخضوع لاختبار إجهادٍ Stress Test سنوي، يُجريه الاحتياطي الفدرالي، إذ تحدِّدُ هذه الاختباراتُ السنوية ما إذا كان لدى البنوك رؤوس أموالٍ كافية للصمود أمامَ الاضطرابات المالية في النظام المالي، وما إذا كان بوسع المؤسساتِ تحديدُ المخاطر وقياسُها بوصفِ ذلك جزءًا من خطة رأس المال الخاصة بها، لتوزيع الأرباح أو إعادة شراء الأسهم. وفي العام 2017 -أي بعدَ مرور سبع سنوات على نفاذ قانون دود-فرانك- اجتازت جميعُ البنوك الكبرى في الولايات المتحدة ذلك الاختبار السنوي بنجاح.

الصورة 15.4: أبقى الاحتياطيُّ الفدرالي على معدلات فائدة قصيرة الأجل قريبة من نسبة 0% لأكثر من سبع سنوات، وذلك من عام 2009 وحتى شهر كانون الأول من عام 2015، وذلك نتيجةً للأزمة المالية العالمية، أما الآن، فيبدو أنَّ الاقتصاد يتعافى بوتيرة بطيئة ولكن ثابتة، وهذا ما دفع الاحتياطي الفدرالي إلى زيادة معدل الفائدة بمقدار 1.00- 1.25 خلالَ منتصف العام 2017. ما التأثيرُ الذي تتركه معدلاتُ الفائدة المرتفعة على اقتصاد الولايات المتحدة الأمريكية؟ (حقوق الصورة محفوظة لــ: بيكسلز "Pexels"، متاح للاستخدام الشخصي والتجاري/ لا يتطلب أيَّ إسناد لحقوق النشر).

ترجمة -وبتصرف- للمقال The Federal Reserve System من كتاب introduction to business.

أفضل التعليقات

لا توجد أية تعليقات بعد

انضم إلى النقاش

يمكنك أن تنشر الآن وتسجل لاحقًا. إذا كان لديك حساب، فسجل الدخول الآن لتنشر باسم حسابك.