تعرفنا في المقالات السابقة من هذا الباب في سلسلة ريادة الأعمال 101 على الخيارات التمويلية المتاحة أمام رائد الأعمال مهما كان نوع شركته خاصة الناشئة منها وبأنواعها الربحية وغير الربحية، وفي هذا المقال سنتطرق لجانب مهم لا يَقِل أهميةً عن إيجاد مصدر للتمويل، وهو معرفة المبادئ الأساسية للمحاسبة، وكيفية تطوير البيانات والتوقعات، بالنسبة لرواد الأعمال عامةً، والشركات الناشئة خاصةً.

مبدئيات المحاسبة لرواد الأعمال

على الرّغم من كون التّمويل والمحاسبة يكمّلان ويعتمدان على بعضهما البعض، إلا أنّهما متمايزان، فالتّمويل كما رأينا، هو عمليّة جمع الأموال؛ أمّا المحاسبة فهي نظام تسجيل، وتصنيف التّعاملات الماليّة المتعلّقة بالأعمال التّجاريّة، وكذا تلخيص تلك التّعاملات، وإيصالها في شكل بيانات ماليّة، وبهذا فالمحاسبة بمثابة توثيق لما يحدث للمال بمجرّد دخوله إلى الشّركة، بما يسمح بتقديم تقارير إلى أصحاب المصلحة، والمنظّمات الرّقابيّة، وكذا المساعدة في اتّخاذ القرارات الأنسب للنّشاط.

جوهر نظام المحاسبة هو السّعي إلى تحقيق الهدفين التّاليين:

- تلخيص الأداء الماليّ في الشّركة.

- إبلاغ المالكين والمديرين والجهات الخارجيّة بذلك الأداء.

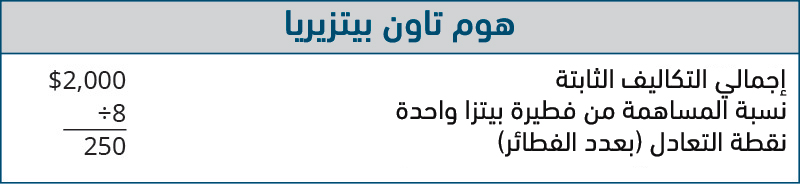

ويتّبع نظام المحاسبة عادةً المعادلة البسيطة التّالية:

الشكل 6.9: توفّر معادلة المحاسبة القاعدة للوضع والتوقّعات الماليّة في الشّركة. حفظ الحقوق: تعريب "اسم المصمّم" لصورة مسجّلة باسم جامعة رايس، OpenStax، تحت التّرخيص CC BY 4.0

يشار إلى هذه الصّيغة بالمعادلة المحاسبيّة الأساسيّة، وسنحدّد فيما يلي كلّ مصطلح من هذه المصطلحات، ثمّ نلقي نظرةً على مثال لمعاملة بسيطة مسجّلة باستخدام المعادلة.

تُعدّ الأصول أشياءً ماديّة، مثل: المعدات، والنقد، والموارد، والمخزون، والذّمم الماليّة، والمركبات التي تمتلكها الشّركة وتعتمد عليها في التّشغيل المستقبليّ. حيث يرغب المستثمرون المحتملون في معرفة الموارد التي تمتلكها الشّركة تحت تصرّفها، كما يريد أصحاب الأعمال معرفة أين ذهبت أموالهم، وبالعودة إلى مثالنا السّابق في حالة مصمّمة المواقع الإلكترونيّة شانتي، نجد أنّها بدأت عملها بشراء جهاز حاسوب محمول جديد، والحاسوب هنا هو أحد الأصول التي حصلت عليها شانتي لنشاطها التّجاريّ.

الالتزام هو دين تبرمه الشّركة مع طرف آخر، كما هو الحال عندما تقترض أموالًا من بنك، أو تشتري مواد من موردين آخرين، أين يكون مطلوبًا من الشّركة تسديد دفعة مستقبليّة للوفاء بهذا الدين. ولأغراض المحاسبة، نريد أن نكون قادرين على رؤية ما تمتلكه الشّركة (الأصول) مقارنةً بما تدين به (الالتزامات)، فعلى سبيل المثال، إذا لم يكن لدى شانتي نقود كافية لدفع ثمن الحاسوب المحمول، فقد تطلب من متجر الإلكترونيّات خصم رسوم من بطاقتها الائتمانيّة مقابل الشّراء، وفي هذه الحالة، تدفع شركة بطاقة الائتمان للمتجر، لتدين شركة شانتي التّجارية لشركة بطاقة الائتمان بمبلغ الشراء (التزام).

حقوق الملكيّة هي حقّ المالك في أصول الشّركة، أي الفرق بين ما يمتلكه وما يدين به، ويمكن التّفكير في هذا المفهوم كما يلي: تُطلع حقوق الملكيّة صاحب العمل أو المستثمر، عن قيمة الشّركة بعد سداد جميع الدّيون، وبالعودة إلى مثال أعمال تصميم مواقع الويب، دعنا نقارن بين سيناريوهين لمشتريات بدء التّشغيل لمعرفة التّأثيرات على المعادلة المحاسبية، ففي كلتا الحالتين، تساهم شانتي ببعض أموالها الخاصّة في الشّراء الأولي لجهاز حاسوب محمول.

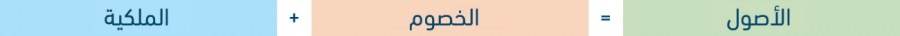

في السّيناريو الأول، الموضّح في الشّكل 7.9، ساهمت شانتي بمبلغ 1000 دولار في العمل الجديد.

الشكل 7.9: تتسجيل مساهمة أولية قدرها 1000 دولار من قبل المالكة في معادلة المحاسبة. حفظ الحقوق: تعريب "اسم المصمّم" لصورة مسجّلة باسم جامعة رايس، OpenStax، تحت التّرخيص CC BY 4.0

كلّ عنصر من عناصر المعادلة المحاسبيّة له حسابه الخاصّ في نظام محاسبة أو حزمة برامج، ويمكن تتبّع جميع التّغييرات لكلّ عنصر داخل حسابه، إذ يجب بقاء المعادلة المحاسبيّة في حالة توازن بعد كلّ معاملة بأصول تساوي الالتزامات. وفي حالتنا هذه، النّقد هو عبارة عن حساب أصول، أمّا رأسمال المالكة فهو عبارة عن حساب حقوق الملكيّة، والمبلغ النقدي الذي تبلغ قيمته 1000 دولار أمريكي هو أصل نقديّ، يتحوّل إلى حقوق ملكيّة مسجّلة كرأس مال للمالكة. في هذه المرحلة، يمكن لـشانتي المطالبة بنسبة 100% من أصول الشّركة، والتي تتكوّن الآن فقط من الأموال النّقديّة.

إذا استخدمت جميع أصولها النّقدية لشراء الحاسوب المحمول، فسوف تسجّل المعادلة المحاسبيّة ذلك كما هو موضّح في الشّكل 8.9.

الشكل 8.9: تسجيل شراء الحاسوب المحمول باستخدام المال المتوفّر في المعادلة المحاسبيّة.

حفظ الحقوق: تعريب "اسم المصمّم" لصورة مسجّلة باسم جامعة رايس، OpenStax، تحت التّرخيص CC BY 4.0

عند إنفاق المال النّقديّ يفرغ عمود الأصول إلى الصّفر، وينشأ حساب أصل جديد للحاسوب المحمول لتسجيل المبلغ المدفوع في شرائه، وبما أنّ شانتي لا تدين لأيّ أحد في نهاية هذه المعاملة (لأنّها لم تحتج أيّ مساهمة إضافيّة)، فرصيد حساب حقوق الملكيّة يظلّ كما هو. وهكذا، تُظهر المعادلة أنّ شانتي لا تزال تمتلك 100٪ من الأصول.

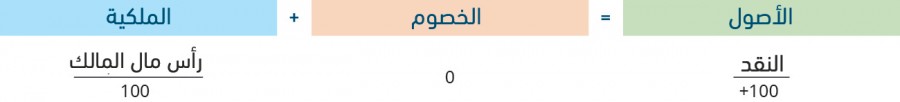

فكّر الآن في شكل المعادلة في حالة عدم امتلاك شانتي مبلغًا كبيرًا من المال لوضعه في نشاطها التّجاريّ، يمكنها تحمل المساهمة بمبلغ 100 دولار فقط، لكنّها تمتلك أيضًا بطاقة ائتمان يمكنها استخدامها لتأمين مشترياتها، رافعةً من خياراتها الاستثماريّة.

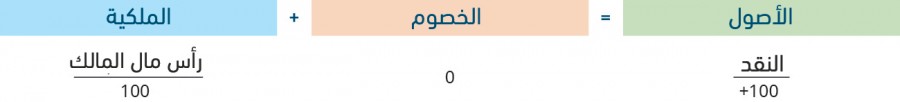

تُسجّل المساهمة الأوليّة للشّركة بنفس الطّريقة ولكن بالمبلغ الجديد، كما هو موضح في الشّكل 9.9.

الشكل 9.9: تسجيل مساهمة المالكة بـ 100 دولار في المعادلة المحاسباتيّة. حفظ الحقوق: تعريب "اسم المصمّم" لصورة مسجّلة باسم جامعة رايس، OpenStax، تحت التّرخيص CC BY 4.0

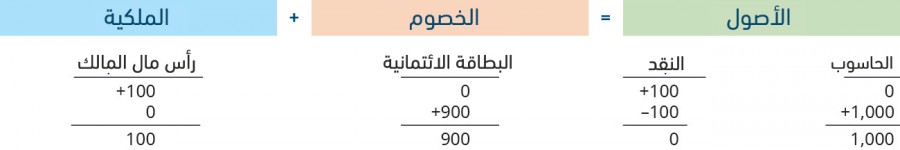

يُكلّف الحاسوب المحمول 1000 دولار، لكن الشّركة لديها 100 دولار فقط من الأصول النّقدية، لهذا تكمل شانتي شراء الحاسوب المحمول ببطاقة الائتمان، يوضّح الشّكل 10.9 تأثير عمليّة الشّراء هذه على المعادلة المحاسبيّة.

الشكل 10.9: تسجَّل عمليّة شراء الأصل (الحاسوب المحمول) باستخدام النّقد وبطاقة الائتمان في المعادلة المحاسباتيّة. حفظ الحقوق: تعريب "اسم المصمّم" لصورة مسجّلة باسم جامعة رايس، OpenStax، تحت التّرخيص CC BY 4.0

في كلا المثالين، تُصرّح شانتي بأنّ الحاسوب المحمول الّذي تقدّر قيمته بـ 1000 دولار هو أحد أصول الشّركة، وقد بادلت في السّيناريو الأوّل النّقد بالحاسوب؛ أمّا في الثّاني فقد بادلت مبلغًا أقلّ من النّقد مقابل الحاسوب، وحمّلت المبلغ الباقي من عمليّة الشّراء على بطاقتها الائتمانيّة، وهذا ينشئ التزامًا على شانتي الوفاء به مستقبلًا، وبما أنّ هذه معادلة، فعلى الطّرفين مساواة بعضهما، وهو الواقع في كلّ سيناريو، فمجموع الأصول هو 1000 دولار، ومجموع الالتزام مع حقوق الملكيّة أيضًا هو 1000 دولار.

تطوير البيانات والتوقعات الماليتين للشركات الناشئة

لقد تعلمت كيف يصنِّفُ نظام المحاسبة المعاملات من حيث الأصول والالتزامات وحقوق الملكيّة، كما تعلّمت ما تعنيه تلك التّعاملات في المعادلة المحاسبيّة، وكيف تَعكس هذه المعلومات الحالة الماليّة العامّة للكيان. لنفحص الآن كيفيّة تلخيص تلك التّعاملات في بيانات ماليّة يمكن مشاركتها مع أصحاب المصلحة، بحيث تُستخدَمُ هذه البيانات داخليًّا لاتّخاذ قرارات بشأن إدارة الشّركة وعملياتها؛ أمّا خارجيًّا، فتزوّد المستثمرين الحاليّين والمحتملين بالبيانات اللاّزمة لتقرير دعمهم المشروع ماليًّا من عدمه.

يتمّ تلخيص المعلومات المُدخلة في نظام المحاسبة في البيانات الماليّة، وتعدّ هي مخرجات نظام المحاسبة. سوف ندرس ههنا ثلاثة أنواع أساسيّة من البيانات الماليّة، والمتمثّلة في التّالي:

- الميزانيّة العموميّة.

- بيان الدخل.

- بيان التدفقّات النّقديّة.

ينقل كل نوع من البيانات معلومات محدّدة إلى جمهوره، ويستخدم المستثمرون في جميع أنحاء العالم البيانات الماليّة كل يوم لاتخاذ قرارات الاستثمار.

الميزانية العمومية

تُلخّص الميزانيّة العموميّة المعادلة المحاسبيّة، وتنظّم الحسابات الفرديّة المختلفة في مجموعات منطقيّة، هي مكوّنات المعادلة المحاسبيّة الّتي تطرّقنا إليها سابقًا، والمتملثة فيما يلي:

-

الأصول: العناصر التي تمتلكها الشّركة أو ستستفيد منها، وتشمل النّقد، والمخزون، والمعدات.

-

الالتزامات (الخصوم): الدّيون أو المبالغ التي يجب على الشّركة سدادها في المستقبل، وتشمل الأمثلة أرصدة بطاقات الائتمان، والقروض المستحقّة الدّفع وما إلى ذلك.

-

حقوق الملكيّة: حصّة الأصول المستحقّة للمالكين بعد سداد الدّيون.

المعادلة المحاسبيّة نفسها (الأصول = الخصوم + حقوق الملكيّة) هي موضّحة في الميزانيّة العموميّة، وهي معروضة على جزأين، في أوّلهما توضيح لجميع الأصول وإجماليّ مبالغها، حيث تتم مقارنة هذا المجموع بالمجموع في الجزأين الثّاني والثّالث، والتي تُظهر الالتزامات وحقوق الملكيّة. ومثلما يجب على المعادلة المحاسبيّة موازنة نفسها، فلابد من موازنة الميزانيّة العموميّة أيضًا.

يوضّح الشّكل 11.9 الميزانيّة العموميّة لعام 2020 لــهومتاون بيتزيريا (Hometown Pizzeria)، هذا هو نفس نوع البيانات الماليّة التي يستخدمها المستثمرون على أرض الواقع للتّعرف على الأعمال التّجاريّة، حيث يمكنك رؤية الجوانب الرّئيسية للمعادلة المحاسبيّة في كل نصف من البيان، بالإضافة إلى العديد من الحسابات الفرديّة التّفصيليّة. حيث يقدّم هذا البيان الماليّ ملخّصًا سريعًا للقارئ حول ما تمتلكه الشّركة، وما تدين به، ومع أنّ مقدار الخصوم يُعدّ مؤشّرًا على المبلغ الذي يحتاجه العمل لسداده قبل رؤية المستثمرين لعائدٍ على استثماراتهم، إلّا أنّهم يهتمّون لكلا البندين.

على عكس المعادلة المحاسبيّة، تعرض معظم الميزانيّات العموميّة البيانات رأسيًا وليس أفقيًا، لكن الشّكل الرأسي لا يزال يعرض جانبيّ المعادلة - باستثناء وقوع الخصوم وحقوق الملكية في النّصف السّفلي من البيان-. لاحظ أنّه لا يزال يتعيّن على الجانبين أن يكونا متساويين.

الشكل 11.9: الميزانية العموميّة لمطعم هوم تاون بيتزيريا حفظ الحقوق: تعريب "اسم المصمّم" لصورة مسجّلة باسم جامعة رايس، OpenStax، تحت التّرخيص CC BY 4.0

تتيح لنا مراجعة الميزانيّة العموميّة لشركة هومتاون بيتزيريا معرفة نوع الأصول التي تمتلكها الشّركة، حيث نرى النّقود، والمكوّنات، ومعدّات المطعم، وكل الأشياء الضّروريّة لصناعة وبيع البيتزا، كما نرى بعض الالتزامات أيضًا. وتعدّ الحسابات الدّائنة عبارةً عن حساب يغطّي العديد من البائعين المختلفين الذين تشتري الشّركة منهم بالائتمان، مما يعني سماح البائعين لمطعم البيتزا بالدّفع لهم بعد تسليم بضائعهم، وقد يكون هؤلاء البائعون شركات تبيع الدّقيق، أو المحاصيل، أو علب البيتزا؛ أمّا بطاقة الائتمان مستحقّة الدّفع، فهي الرّصيد المستحق على بطاقة الائتمان، والذي استخدمته الشّركة غالبًا في شراء المعدّات أو دفع الفواتير.

من أوّل الأشياء التي سيفعلها المستثمر هو مقارنة إجماليّ أصول الشّركة بإجماليّ الالتزامات. وفي حالتنا هذه، يبلغ إجماليّ أصول مطعم البيتزا 27182 دولارا أمريكيًّا؛ أمّا إجمالي الالتزامات، فهو 5649 دولارًا أمريكيًّا، وهذا يعني وجود ممتلكات للمطعم تفوق ما يدين به وهي علامة جيّدة، فرغم عدم امتلاك المطعم للمال الكافي لسداد جميع التزاماتها حاليّا، إلاّ أنّ أصوله -الأكثر من التزاماته- تُعدّ ذات قيمة، إذ يمكن بيعها للحصول على نقود كافية وأكثر.

تلخّص الميزانيّة العموميّة المعادلة المحاسبيّة، وهي تخبر صاحب العمل بما تملكه الشّركة، وكيف تمّ دفع ثمنه، كما تتيح للمستثمرين الاطّلاع على كيفيّة حصول الشّركة على الأموال، وكيفيّة إنفاقها لها، فإذا كانت الشّركة مثقلةُ بالدّيون، فيمكنها اللجوء إلى الإنفاق الفوريّ لأيّ استثمار جديد في محاولةٍ، لاستباق آجال تسديد الدّيون دون الاستفادة منها في أيّ عمليّات مساعدة، لذا يرغب المستثمرون في قراءة هذه البيانات الماليّة لمعرفة كيفيّة استخدام الشّركة لأموالهم.

بيان الدخل

البيان الماليّ الأساسيّ الثّاني هو بيان الدّخل، ويسمّى أيضًا بيان الربح والخسارة، وهو البيان الذي يعرض نتائج عمليّات الشّركة، حيث يصف بيان الدّخل في جوهره مقدار الأموال التي كسبتها الشّركة أثناء تشغيل الأعمال، والتّكاليف التي تكبّدتها أثناء تحقيق هذه الإيرادات، فقد يرغب المستثمر في معرفة مقدار الأموال التي جلبتها الشّركة من العملاء، والمبلغ الذي يجب عليها إنفاقه للحصول على هؤلاء العملاء، حيث ينتج عن الإيرادات مطروحًا منها النّفقات، صافي الدّخل أو الرّبح، وذلك في حال كانت هناك أموال متبقية.

بعد تحديد إجماليّ الإيرادات والمصروفات، يمكن للشّركة حساب هامش ربحها، وهامش الرّبح هو الرّبح مقسومًا على إجماليّ الإيرادات، موسومًا بالنّسبة المئويّة. على سبيل المثال، إذا افتتحنا مطعمًا للبيتزا، وحقّقنا مبيعات بقيمة مئة ألف دولار أمريكي للسّنة الأولى، وتكبدنا نفقات قدرها 90 ألف دولار، فسيؤدي ذلك إلى تحقيق دخل صافٍ قدره 10000 دولار أمريكي، وإذا قسمنا صافي الدّخل هذا على مبيعاتنا البالغة مئة ألف دولار، فسيكون هامش الرّبح 10%. لذلك، فمقابل كل دولار محقّق من المبيعات، بقي عشرة سنتات كأرباح، ويمكننا توفير هذا الرّبح النّاتج للتجّديدات المستقبليّة، أو التّوسيع، أو الدّفع للمالكين كتوزيع.

لدى مطعم بيتزا، أو أيّ نشاط يبيع منتجًا ماديًّا، تكاليف متعلّقة بهذا المنتج، فعلى سبيل المثال، تتطلّب البيتزا الدّقيق، والخميرة لخبز العجينة، وصلصة الطّماطم، والجبن، وغيرها من الإضافات. ويشار إلى هذه النّفقات على أنّها تكلفة البضائع المباعة، فهذه التّكاليف هي المحرّك الأساسيّ الذي يحدّد ربحيّة الشّركة من عدمها، فإذا كان سعر بيع البيتزا هو 12 دولارًا، وكانت تكلفة المكوّنات هي 12 دولارًا أيضًا، فصافي الصّفقة يصل إلى صفر، أيّ لن تجني الشّركة أيّ أموال من البيع، ولهذا ستقوم ببساطة باسترداد الأموال المدفوعة مقابل المكوّنات، ولكن هذا لا يُعدّ نموذج عمل قابل للتّطبيق، نظرًا لوجود تكاليف أخرى إضافة إلى المكونات، مثل: الإيجار على المبنى، وأجور الموظّفين. يًعدّ سعر بيع المنتج مطروحًا منه تكاليفه المباشرة -أو تكلفة البضائع المباعة- إجماليّ الرّبح، وفي الشّركات الّتي تبيع منتجًا، يكون هذا الرّقم هو الأهمّ، إذ يحتاج النّشاط التّجاريّ إلى معرفة مقدار المال الذي يحقّقه من كل عمليّة بيع، لأنّ هذا الرّبح الإجماليّ يغطّي النّفقات الأخرى. وإذا كان مطعم البيتزا يبيع بيتزا مقابل 12 دولارًا، فقد تكون تكلفة مكوّناتها 4 دولارات، وبالتالي يكون إجماليّ ربح بيع بيتزا واحدة هو 8 دولارات، وفي كلّ مرّة تبيع الشّركة بيتزا أخرى، سيزداد إجمالي الرّبح، فإذا باعت الشّركة 1000 بيتزا في الشّهر، فستكون مبيعاتها 12000 دولار، وتكلفة البضائع المباعة ستكون 4000 دولار، وسيتمّ ترك 8000 دولار للرّبح، كما يبيّن الشّكل 12.9

الشكل 12.9: بيان الدّخل لمطعم هومتاون بيتزيريا حفظ الحقوق: تعريب "اسم المصمّم" لصورة مسجّلة باسم جامعة رايس، OpenStax، تحت التّرخيص CC BY 4.0

الإيرادات من العمليات

كما تعلّمت سابقًا في هذا الباب، يمكن للشّركة إنشاء أصول من خلال تمويل الدّيون أو رأس المال، وبعد الاستثمار الأوّليّ، يمكن استخدام هذه الأصول لتشغيل الأعمال التّجاريّة، فعلى سبيل المثال، عندما يفتح مطعم هومتاون بيتزيريا بعد البناء الأولّي للمطبخ ومنطقة تناول الطّعام، يمكن للشّركة صنع الطّعام وتقديمه للعملاء مقابل المال، حيث تنشئ هذه العمليّة أصولًا جديدة نقديّة يتّم جمعها من العملاء، وتصبح طريقةً ثالثةً لتوليد الأصول في الأعمال التّجاريّة نسميها الإيرادات، وفي الوضع المثالي، سيتطلّب العمل القليل من الاستثمار الخارجيّ بمجرد بدء العمليات.

الإيرادات هي المبلغ الّذي يكسبه النّشاط التّجاري من بيع منتج أو تقديم خدمة، ويقابله التّكاليف المتكبّدة في السّياق العاديّ للعمليّات، ونسمّي ذلك المبلغ بـالمصروفات. وبالنسبة لمطعم البيتزا الذي تمّ افتتاحه مؤخرًا، فمدفوعات العملاء مقابل وجباتهم هي إيرادات الأعمال، بينما تكلفة مكوّنات الطّعام والمشروبات وأواني الطعام هي نفقات التّشغيل؛ أمّا رصيد الإيرادات التّجاريّة مطروحًا منها مصاريف التّشغيل، فهو ربح الشّركة، أو صافي الدّخل.

قبل الانتقال إلى تصوّر الدّخل التّشغيلي، دعنا نتوقّف هنا لمراجعة بعض الفروق الأساسيّة بين هذه المصطلحات الرّئيسية، فعندما تكتسب الشّركة أصولًا جديدة، فيجب الإتيان بهذه الأصول من مكان ما، ويتم ذلك عادةً من أحد المصادر الثّلاثة، وسنرى هذه الخيارات على الجانب الأيمن من المعادلة.

- أوّلاً، إذا ربحنا أصلًا جديدًا، لكنّنا لم ندفع ثمنه، فقد أنشأنا التزامًا، وهو دين تلتزم الشّركة بدفعه. وقد كان هذا ممثّلا في مثالنا بدفع شانتي ثمن حاسوبها المحمول ببطاقتها الائتمانيّة، إذ ستضطرّ مستقبلًا للدّفع إلى شركة البطاقة الائتمانيّة، لكنّ هذه العمليّة تختلف عن الإنفاق، أو المصروف كما سنرى لاحقًا. فنحن الآن نكسب شيئا جديدًا، على أن ندفع لأحدهم لاحقًا.

- المصدر الثاني للأصول الجديدة هو استثمارات المالك، وكان هذا مثالنا الأوّل، حين أودعت شانتي أموالًا في حساب الشّركة البنكيّ من حساب مدّخراتها، وهكذا زادت أصول الشّركة، إذ امتلكت الآن مالًا أكثر من السّابق يُسجّل على الجانب الأيمن من المعادلة المحاسبيّة في شكل مصدر لهذه الأصول، وهو شانتي نفسها. لذا فاستثمارات المالك نفسه تُعدّ مصدرًا آخر للأصول الجديدة.

- الطريقة الثّالثة لكسب الأعمال أصولًا جديدة هي العمليّات، فعندما تستخدم شانتي أصول شركتها -أي حاسوبها المحمول- لتنفيذ خدمة للعميل تتمثّل في إنشاء موقع إلكترونيّ، فسيترتّب عن هذا بيع، أو إيراد، وبهذا ترتفع أصول الشّركة لأنّ العميل يدفع مقابل العمل، وعليه يرتفع مقدار المال لدى شانتي، حيث نسجّل هذا مجدّدا على الجانب الأيمن من المعادلة المحاسبيّة، ويكون مصدر هذا الأصل هو الإيراد، لذا نقول اختصارًا أنّ الإيراد هو زيادة الأصول من دفع العملاء مقابل السّلع أو الخدمات.

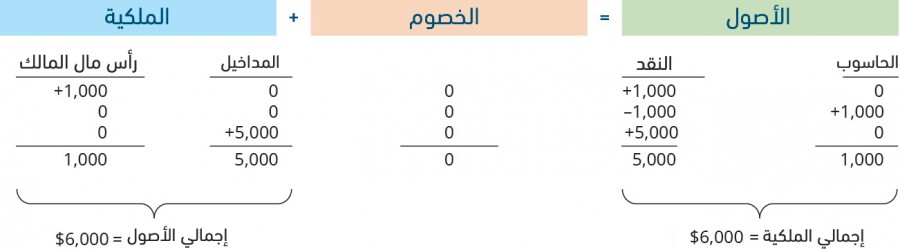

لنواصل مع مثال شانتي للتوضيح أكثر، اشترت شانتي جهاز حاسوب بمدّخراتها الشّخصية، ثمّ تعاقد معها نشاط تجاريّ محليّ لتنشئ له موقعًا إلكترونيًّا، واتّفقا على أن يدفع لها 5000 دولار عند انتهائها من تصميم الموقع، وبمجرّد اكتمال العمل على الموقع، تسجّل شانتي استلام 5000 دولار نقدًا كزيادة في الحساب النّقدي، وعلى الجانب الأيمن من المعادلة، تتمّ إضافة هذا المبلغ في حساب تحت فئة حقوق الملكيّة للإيرادات. (الشّكل 13.9).

الشكل 13.9: تسجيل عملية بيع مقابل 5000 دولار. حفظ الحقوق: تعريب "اسم المصمّم" لصورة مسجّلة باسم جامعة رايس، OpenStax، تحت التّرخيص CC BY 4.0

بعد تحصيل 5000 دولار من العميل، وإضافتها إلى حساب الإيرادات، نما إجماليّ أصول الشّركة إلى 6000 دولار، فعلى الجانب الأيمن من المعادلة، ازدادت حقوق الملكيّة في عمودٍ جديد يُمثّل الإيرادات والمصروفات، حيث تكون الإيرادات موجبةً، والمصروفات سلبية.

تصف المعادلة المحاسبيّة كيفيّة تصنيف المعاملات في سياق موازنة ما تملكه الشّركة (الأصول) مع كيفيّة دفعها لتلك الأصول (الالتزامات وحقوق الملكية)، وفي القسم التّالي من هذا الفصل، سوف نستكشف كيف يتمّ تلخيص هذه المعلومات في البيانات الماليّة، وكيف يستخدم روّاد الأعمال، والمستثمرون المحتملون هذه المعلومات.

بيان التدفقات النقدية

البيان الماليّ الأساسيّ الثّالث الذي سنناقشه هو بيان التّدفقات النقدية، والذي يشرح مصادر واستخدامات أموال الشّركة، وقد تتساءل كيف يختلف بيان التّدفقات النّقدية عن بيان الدّخل، والإجابة المختصرة هي أنّ بيان الدّخل يلتقط الأحداث فور حدوثها، فيُسجّل عناصر معيّنة، مثل المبيعات عند اكتمال العمل وليس بالضّرورة عندما يتمّ الدّفع للشّركة.

لنعد إلى مثال شانتي، مصمّمة المواقع، والتي بمجرد إكمالها لموقع العميل، سيقوم نظام المحاسبة بتسجيل الإيرادات والمبلغ المستحقّة من ذلك العميل، ويشار إلى هذا البند الثّاني باسم حسابات القبض، وإذا كان عميل شانتي في ضائقة ماليّة، أو توقّف عن نشاطه، فقد لا تحصل هي على مقابل عملها أبدًا، لكنّ بيان الدّخل سيُظهر المبيعات، وبالتالي ربما ربحًا، فإذا توقّف العميل عن العمل، فلن يحتوي الحساب المصرفي التّجاري على أي دليل على الرّبح.

ولهذا السّبب تمّ تطوير بيان التّدفقات النّقديّة، وهي تحسب هذه الاختلافات، وتظهر فقط الأنشطة التي تؤدّي إلى استلام مبالغ نقديّة أو مدفوعات نقديّة، ولفهم الغرض أكثر من بيان التّدفقات النقديّة واستخدامه ، دعونا نلقي نظرةً أوّلاً على هذا البيان مرّةً أخرى في سياق مطعم بيتزا (الشكل 14.9).

الشكل 14.9: بيان التدفّقات الماليّة لمطعم هومتاون بيتزيريا حفظ الحقوق: تعريب "اسم المصمّم" لصورة مسجّلة باسم جامعة رايس، OpenStax، تحت التّرخيص CC BY 4.0

كما نرى في بيان التّدفقات النّقديّة لـهومتاون بيتزيريا، على الرّغم من توليد العمليات الأساسية لتدفق نقديّ إيجابي، إلا أنّ عمليّة الشّراء الرّئيسية كانت مطلوبة، وهذا أمر شائع في بداية العمل، إذ لن يتمّ تجهيز كل موقع بمطبخ تجاريّ ومنطقة لتناول الطّعام، لذلك قد يحتاج النّشاط التّجاري إلى شراء عناصر، مثل: فرن البيتزا، وكراسي الطّعام، والطاولات. لاحظ أنّه على الرغّم من كون بيان الدّخل يُقارب التّدفقات النّقديّة من ناحية العمليّات، فمع ذلك لن يظهر التّدفّق الخارج الكبير النّاتج عن الشّراء الأوّلي للمعدات، وقد كان من الممكن معاملة هذا الشّراء كأصل ضمن سياق المعادلة المحاسبيّة، كما كان سيتمّ تسجيله في الميزانيّة العموميّة، ولذلك من هذا الاختلاف الكبير وحده، يمكننا رؤية لماذا يقول بعض الناّس أنّ بيان التّدفقات النّقديّة هو أهم البيانات الماليّة، فهو يسدّ الفجوة بين بيان الدّخل والميزانيّة العموميّة.

كما ترى في الشّكل، يتمّ تقسيم بيان التدّفقات النّقدية إلى ثلاثة أقسام.

-

الأوّل هو الأنشطة التّشغيليّة، وهي الأنشطة اليوميّة للشّركة، بما في ذلك شراء اللّوازم ودفع الإيجار وتلقّي النّقد من العملاء، حيث يخبر هذا القسم القارئ بمدى فعالية نموذج أعمال الشّركة في توليد التّدفق النّقدي.

-

الثّاني هو أنشطة الاستثمار الّتي تشمل عمليّات الشّراء الرّئيسية للمعدات أو المرافق، فعلى سبيل المثال، عندما تُطوّر أمازون مقرّها الثّاني، سيتمّ تسجيل مليارات الدّولارات التي يتمّ إنفاقها على أساس أنشطة استثماريّة. وبالإضافة إلى ذلك، إذا كان لدى الشّركة فائض من النّقد، فقد تشتري أوراقًا ماليّة، مثل: الأسهم والسندات؛ والتي لها عائد استثمار أعلى من حساب التّوفير المصرفيّ التّقليدي، حيث يخبر هذا القسم القارئ بالمكان الذي تنفق فيه الشّركة الأموال من حيث عمليّات الاستحواذ الكبيرة.

-

القسم الثّالث من بيان التّدفقات النّقدية هو الأنشطة التّمويليّة، إذ يخبر هذا القسم القارئ من أين تأتي الدّفعات النقديّة الجديدة. فمثلًا، يحتاج مالكو هومتاون بيتزيريا إلى إيجاد طريقة لدفع ثمن معدّات المطبخ والأثاث، وإذا كان لديهم مثل هذا المبلغ في مدّخراتهم الشّخصيّة، فيمكنهم ببساطة المساهمة به في الشّركة بأنفسهم؛ أمّا إذا لم يكن لديهم المال الكافي، فسوف يحتاجون إلى البحث عن مصادر أخرى، مثل: القروض، أو أنواع المستثمرين المذكورين سلفًا.

تُسجّل كلّ النّشاطات التّمويليّة عمومًا في الميزانيّة العموميّة أيضًا، ويوضّح هذا القسم من البيان المصادر التي استخدمها المالكون لتوليد أموال خارجيّة تأتي إلى العمل، كما يشير دائمًا إلى المتطلّبات المستقبليّة أيضًا. فعلى سبيل المثال، إذا قام أحد البنوك بإقراض المال لمطعم البيتزا ، فنحن نعلم أنّه سيتعين سداده في المستقبل، لذلك سيحتاج العمل إلى التأكّد من تخصيص الأموال لسداد أقساط شهريّة. إذا ساهم المستثمرون الجدد بالمال، فما هي طريقة عائد الاستثمار التي يبحثون عنها؟ إذا قرّروا السّعي للحصول على توزيعات منتظمة للأرباح، فسيتعيّن عليهم أخذ ذلك في الحسبان.

التوقعات

الإسقاطات أو التّوقّعات هي واحدة من بين أقوى الأدوات التي يمكن لأصحاب الأعمال استخدامها، فالإسقاط هو توقّع للعمليّات المستقبليّة للشّركة، وهو نظرة شاملة للأعمال لكيف ستبدو الأشهر القليلة القادمة؟ وماذا عن العام القادم؟ حيث سيحدّد الإسقاط مستوى المدفوعات المتوقّع، وتوقيت التّكاليف المتكبّدة، إذ يتيح ذلك لصاحب العمل فهم ما يجب تأمينه من التّمويل المحتمل، ويوجد مفهومان رئيسيّان متعلّقان بالإسقاطات هما معدّل التّشغيل، ومعدّل الاستنفاذ. حيث يساعد معدّل التّشغيل في استقراء المستقبل، فعلى سبيل المثال، إذا كان مطعم البيتزا يولّد مبيعات بقيمة 10000 دولار شهريًّا، فذلك يترجم إلى معدّل تشغيل سنويّ قدره 120 ألف دولار سنويًّا، ويخبرنا ضرب المبلغ الشّهري في اثني عشر بالمبلغ السنويّ، وإذا أردنا توقّعات ربع سنويّة، فسنضرب المبلغ الشّهري في ثلاثة، ويُعدّ هذا مفيدًا لتصوير كيف ستبدو الشّركة للمستثمرين بعد تحقيقها لقوة جذب في توليد المبيعات؛ أمّا معدّل الاستنفاذ، فهو المعدل الذي يتجاوز فيه التّدفق النّقدي الخارج التّدفق النّقديّ الوارد، أو مقدار الأموال الّتي تنفقها الشّركة عمومًا كلّ شهر. وقبل تحقيق الدّخل، أو تحقيق ما يكفي لتحقيق التّعادل، تتكبّد الشّركات النّاشئة خسارة، ويساعد فهم السّرعة التي تتجاوز بها النّفقات الإيرادات أصحاب الأعمال على التّخطيط وفقًا لذلك. فعلى سبيل المثال، إذا استغرق تجديد مطعم البيتزا ستّة أشهر وكان الإيجار الشّهري 2000 دولار، فمعدل الحرق هو 2000 دولار شهريًّا، ويُتوقّع احتياج العمل إلى مبلغ إضافيّ قدره 12000 دولار (2000 × 6 أشهر) متاحًا للتّمويل، وبالإضافة إلى تكلفة التّجديدات، يجب دفع إيجار الموقع، حتى إذا لم يكن مطعم البيتزا مفتوحًا للعمل بعد.

خلال المرحلة الأوّليّة للشّركة، يمكن استخدام الإسقاطات لإطلاع المستثمرين المحتملين على مدى سرعة الشّركة في جني الأموال، تمامًا كما هو الحال في برنامج خزّان القرش، وتحدّي الهوامير، أين يستخدم المتقدّمون الإسقاطات أثناء عروضهم التّقديميّة، إذ يريد المستثمرون والمقرضون رؤية كيف يمكنهم توقّع أداء الأعمال بالضّبط، ومدى سرعة الشّركة في تحقيق نتائج ماليّة إيجابيّة.

تحليل التعادل

من أجزاء التّخطيط المهمّة لأصحاب الأعمال الجدد فهم نقطة التّعادل، وهي مستوى العمليّات التي تؤدي إلى إيرادات كافية تمامًا لتغطية التّكاليف، بحيث لا ينتج عنها لا ربح ولا خسارة، ولحساب نقطة التعادل، يجب أوّلاً فهم سلوك الأنواع المختلفة من التّكاليف بأنواعها المتغيّرة والثّابتة.

تتقلب التّكاليف المتّغيرة مع مستوى الإيرادات، وبالعودة إلى هومتاون بيتزيريا، نرى أنّ تكلفة المكوّنات ستكون تكلفةً متغيّرة. وفي قسم سابق، أشرنا أيضًا إلى هذه على أنّها تكلفة البضائع المباعة، حيث تعتمد التّكاليف المتغيّرة على عدد فطائر البيتزا المباعة، والهدف من ذلك هو شراء ما يكفي من المكوّنات فقط، بحيث لا ينفد العمل من الإمدادات أو يتسبّب في تلفها. وفي هذا المثال، تبلغ تكلفة صنع البيتزا 4 دولارات، وبالتّالي فإجماليّ التّكاليف المتغيّرة في أيّ شهر يساوي 4 أضعاف عدد فطائر البيتزا المصنوعة، وهذا يختلف عن التّكلفة الثّابتة مثل الإيجار، والتي تظلّ كما هي كل شهر بغضّ النّظر عمّا إذا كان مطعم البيتزا يبيع بيتزا أم لا.

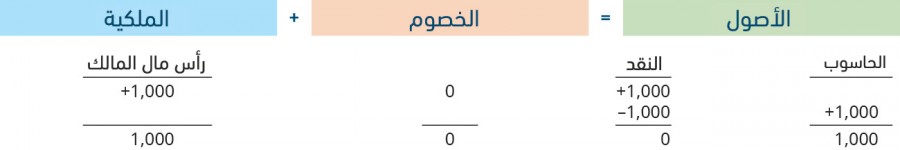

تتمثّل الخطوة الأولى في فهم نقطة التّعادل، في حساب هامش المساهمة لكلّ عنصر يتمّ بيعه، فهامش المساهمة هو إجماليّ الرّبح من عنصر واحد مباع. لذلك، فسعر البيع مطروحًا منه التّكاليف المتغيّرة هو هامش المساهمة، وسعر بيع بيتزا هومتاون بيتزيريا هو 12 دولارًا، حيث التّكلفة المتغيّرة هي 4 دولارات، ممّا ينتج عنه هامش مساهمة قدره 8 دولارات للبيتزا، وستُخصّص هذه الـ 8 دولارات لدفع نفقات أخرى، وعندما تتم تغطيتها، سيتم إضافة الباقي إلى الرّبح، وبمجرد فهمنا لمقدار مساهمة كلّ عنصر يتمّ بيعه في النّفقات الأخرى، فسنفهم كيف تتصرّف هذه التّكاليف الأخرى (الشّكل 9.15)

الشكل 15.9: هامش المساهمة في مطعم هوم تاون بيتزيريا حفظ الحقوق: تعريب "اسم المصمّم" لصورة مسجّلة باسم جامعة رايس، OpenStax، تحت التّرخيص CC BY 4.0

الفئة الرّئيسية الأخرى من التّكاليف هي التّكاليف الثّابتة، وهي مبلغ محدّد لا يتغيّر بغضّ النّظر عن حجم المبيعات. ففي السّابق، أشرنا إلى الإيجار على أنّه تكلفة، ولكنّ معظم التّكاليف الأخرى للشّركة تقع تحت هذه الفئة أيضًا. وعلى الرّغم من اختلاف بعض التّكاليف من شهر لآخر، فمع ذلك يتمّ وصف التّكاليف على أنّها متغيّرة إذا كانت ستزيد عند قيام الشّركة ببيع عنصر واحد إضافيّ، حيث تُعدّ التّكاليف، مثل: التأمين، والأجور، واللّوازم المكتبيّة، عادةً تكاليف ثابتة.

بمجرّد تحديد التّكاليف المتغيّرة والثّابتة، يمكن استخدام هذه المعلومات لإنتاج تحليل التّعادل، فحساب نقطة التّعادل هو ببساطة مسألة قسمة إجماليّ التّكاليف الثّابتة على هامش المساهمة. ولتوضيح ذلك، لنفترض أنّ مطعم هومتاون بيتيريا، لا يزال يبيع البيتزا بهامش مساهمة قدره 8 دولارات لكلّ منهما. لنفترض أيضًا أنّ التّكلفة الثّابتة الوحيدة هي الإيجار البالغ 2000 دولار شهريًّا، فإذا أردنا معرفة عدد فطائر البيتزا التي يحتاج المالك إلى بيعها كلّ شهر لدفع الإيجار، فسنقسم 2000 دولار على 8 دولارات، حيث ينتج عن هذا نقطة تعادل 250 فطيرة بيتزا، وبهذا نعلم الآن أنّه إذا كان مطعم البيتزا يبيع 250 فطيرة بيتزا شهريًّا، فسيتمّ دفع إيجارها بالكامل، وأيّ بيتزا إضافيّة تباع ستضيف إلى أرباح الشّركة؛ أمّا إذا باعت الشّركة أقلّ من 250 بيتزا، فلن تذر دخلاً كافياً لتغطية الإيجار وستتكبّد خسارة، وعندما تتكبّد شركة ما خسارة، فسيحتاج الملّاك إلى المساهمة بمزيد من مدّخراتهم الشّخصية أو يتّجهون إلى الاستدانة. الشّكل 16.9.

الشكل 16.9: نقطة التّعادل في مطعم هوم تاون بيتزيريا حفظ الحقوق: تعريب "اسم المصمّم" لصورة مسجّلة باسم جامعة رايس، OpenStax، تحت التّرخيص CC BY 4.0

يوفّر فهم نقطة التّعادل للأعمال قدرًا كبيرًا من الإدراك، فهو يوضّح عدد وحدات المنتج التي يجب بيعها لتغطية نفقات العمل، وعدم تكبّد خسارة، كما يساعد أصحاب الأعمال على إدراك متى تكون التكّاليف مرتفعةً للغاية، وتحديد عدد الوحدات التي يجب بيعها لتحقيق التّعادل، فقد يساعد إدراك ذلك مقدّمًا روّاد الأعمال على تجنّب بدء عمل تجاريّ لن يؤدّي إلا إلى خسائر.

ترجمة -وبتصرف- للفصل (Entrepreneurial Finance and Accounting) من كتاب Entrepreneurship.

اقرأ أيضًا

- المقال التالي: الشركة الناشئة اللينة وبدء النشاط التجاري غير المثالي

- المقال السابق: استراتيجيات تمويل خاصة يلجأ إليها رواد الأعمال لتمويل الأعمال الريادية

أفضل التعليقات

لا توجد أية تعليقات بعد

انضم إلى النقاش

يمكنك أن تنشر الآن وتسجل لاحقًا. إذا كان لديك حساب، فسجل الدخول الآن لتنشر باسم حسابك.