سنتحدث في هذه الجزئية عن شركات الأموال حسب القانون الأمريكي، والتي هي عبارة عن شركات قائمة على أساس المسؤولية المحدودة لمؤسِّسيها، بحيث لا تتعدى أرباحهم أو خسائرهم فيها، حجم مساهمتهم في رأس المال؛ عكس شركات الأشخاص التي تكون فيها مسؤولية مؤسِّسيها غير محدودة، بحيث قد تتعدى مسؤوليتهم إلى شخصهم مهما كانت درجة مساهمتهم في رأس المال، بمعنى في حال خسارة الشركة أو إفلاس أحد الشركاء، فسيكون على باقي الشركاء التعويض عن تلك الخسائر بأي طريقة ولو من أموالهم الشخصية، أو ملكياتهم الخاصة، مثل السيارة أو المنزل أو غيرهما.

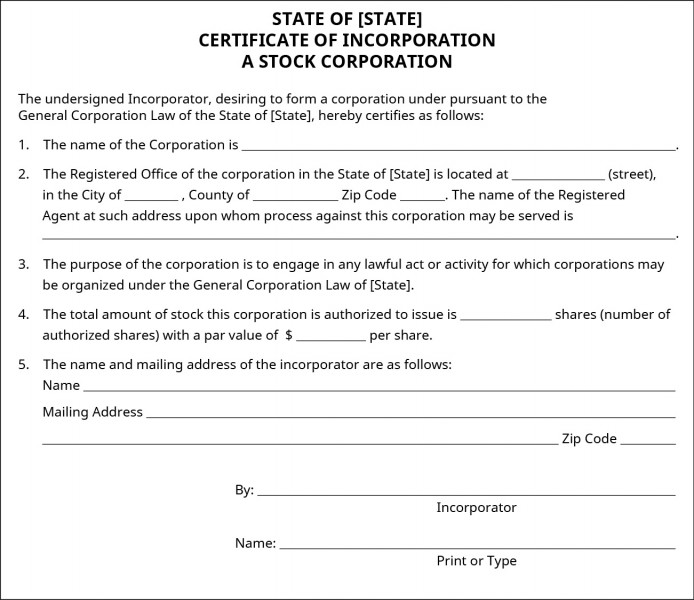

تُعَدّ شّركات الأموال corporations والتي سنشير إليها بمصطلح الشركات فقط فيما يلي، هيكلًا تجاريًا معقَّدًا، يجري إنشاؤه عبر تقديم الوثائق اللازمة إلى الجهة الّتي تأسّس فيها النّشاط (الشّكل 4.13)، وتحديدًا عندما يقدِّم المؤسِّسون الأصليّون مستندًا رسميًا يُدعى بنود التّأسيس articles of incorporation، أو مستندًا مشابها إلى الجهة المسؤولة، وهي عادةً مسؤول الخزينة، أو الفرع الولائي للشّركات. تنشط الشّركات في نظر القانون مثل كيانات منفصلة عن مالكيها، ويسمّى المالكون مساهمين، وقد يكونوا أفرادًا أو شركات أخرى، محليّة كانت أو أجنبيّة. ويمكن بالطّبع أن تكون الشّركات -كما أسلفنا- ربحيّةً، أو غير ربحيّة.

الشكل 4.13: هذا نموذج مختصَر من الوثيقة الواجب تقديمها إلى مكتب مصلحة التّاسيس لتشكيل شركة. حفظ الحقوق: تصميم مسجّل لجامعة رايس، OpenStax، تحت ترخيص CC BY 4.0

تأسيس شركة يجعلها تنشط على أنّها كيان يملك بعض الحقوق المشابِهة للفرد، فقد تقاضِي، أو تُقاضى، كما يمكنها الحصول على ملكيات، ودخول أو تنفيذ العقود، وتقديم المِنح الخيريّة والسّياسيّة، وإدانة أو استدانة الأموال. بل ويمكنها حتّى إدارة نشاط تجاريّ تمامًا كما لو كانت فردًا. تشترط أغلب المناطق (وبالأخصّ الولايات الأمريكيّة) أن تسجَّل الشّركة فيها قبل تَمكُّنها من إدارة العمليات التجارية، أو رفع القضايا القانونية أو الدّفاع عن نفسها ضدّها في تلك المنطقة أو الولاية، خاصّةً إذا كانت الشّركة قد تأسّست في ولاية أو منطقة أخرى، ويُعَدّ التّسجيل بالطّبع مختلفًا عن التّأسيس، فهو مجرّد تقديم وثائق تحمل معلومات حول شركات سبق تأسيسها في مناطق أو ولايات أخرى؛ وبالمثل، تخضع لشّركات النّاشطة في مناطق غير منطقة تأسيسها، إلى القوانين الضّريبية للمنطقة النّاشطة بها لا المؤسَّسة بها.

نظرة عامة حول الشركات حسب القوانين الأمريكية

يُعَدّ هذا النوع من الشركات النّوع الوحيد من الكيانات الذي يسمح له القانون ببيع حصصه في كلّ أنواعه، في حين يسمح لبعض أنواعه فقط التي تتأسس بالأسهم حصرًا (شركات المساهمة وشركات التوصية بالأسهم أو غيرها إن وجد)، ببيع أسهمه، بحيث لا يمكن لأيّ نوع آخر مثل الشراكات أو شركات الأشخاص أو حتى الشّركات ذات المسؤولية المحدودة أن يفعل ذلك -فهي لا تتأسس بالأسهم-. وعليه فإنّ هذا النوع من الشركات -شركات الأموال التي تتأسس بأسهم- يشارك الأفراد الّذين يشترون الأسهم فيصبح -مثلهم- مساهمًا، ويسمّى مثلهم أيضًا مالكًا.

يختلف عدد المساهمين من شركة (شركة أموال) إلى أخرى، فقد ينفرد شخص بأسهم شركة، فيما تمتلك شركة أخرى الملايين من المساهمين. كما تختلف قوانين التّأسيس حسب الدول المقامة فيها، فتشترط بعضها 3 مساهمين على الأقلّ، فيما تكتفي أخرى بمساهم واحد لتأسيس شركة. ولهذا قد يبدأ رائد الأعمال شركته مالكًا وحيدًا لها في منطقة تسمح بذلك. ثمّ يبيع جزءًا من حصصه، أو من الأسهم أو السّندات إلى مستثمرين آخرين في الشّركة.

تبيع بعض الشّركات، أو تصدر أسهمًا لجمع رأس المال، أو الأموال، لتشغيل عملياتها التجارية، حيث يشتري حامل السّهم (أو صاحب السّهم) جزءًا من الشّركة، وله حقّ في جزء من أصولها وإيراداتها، فهو بمعنى أبسط مالك للشّركة، وعليه تُعَدّ حصّة الأسهم (أو حصّة الملكيّة)، نوعًا من الأوراق الماليّة التي ترادِف ملكيةً متناسبةً في الشّركة المانحة لتلك الأسهم، ويجري تداول الأسهم بالشراء والبيع في البورصات عادةً، مع إمكانية إجراء عمليات بيع خاصة بين البائع والمشتري مباشرةً. لكنّ يجب أن تتوافق هذه المعاملات مع مجموعة معقّدة للغاية من القوانين واللّوائح الحكوميّة الّتي تهدف إلى حماية المستثمرين.

يسمح استخدام رائد الأعمال لنوع من أنواع شركات الأموال بحماية نفسه والمالكين الآخرين من المسؤوليّة الشّخصيّة المترِتّبة عن معظم الالتزامات القانونية والماليّة. وفائدة المسؤوليّة المحدودة هذه هي الّتي تدفع العديد من رواد الأعمال إلى تأسيس هذا النوع من الشّركات. غير أنّ إدارته تتطلّب رسميّةً أكثر من إدارة أيّ نوع آخر من الكيانات، إذ على الشركة اتباع العديد من القواعد الخاصّة، ومنها: احترام اللّوائح الدّاخليّة، وعقد اجتماعات سنوية للمساهمين والمديرين، وحفظ محاضر القرارات الرئيسية للمساهمين والمديرين، وضمان قيام المسؤولين والمديرين بتوقيع المستندات باسم الشركة، والأهم من ذلك هو الاحتفاظ بحسابات بنكية منفصلة عن أصحابها، وكذا الاحتفاظ بالمعلومات المالية التفصيلية وسجلات الشركة. قد يؤدّي عدم اتباع القواعد إلى فقدان المسؤولية المحدودة، نتيجة ما يعرف باسم "اختراق حجاب الشركة".

اختراق حجاب الشركة ذات المسؤولية المحدودة

ذكرنا سابقًا أنّ على رواد الأعمال في الغالب تشكيل كيان قانوني منفصل عنهم، وذلك للحدّ من المسؤولية الشّخصية النّابعة من التزامات النّشاط التّجاري مثل العقود. حيث يمكن للتّأسيس، أو التّنظيم في صورة شركة ذات مسؤوليّة محدودة، أن يحدّ من المسؤولية الشخصية للمالكين. ومع ذلك لا يخلو درع المسؤولية هذا من الاستثناء، فنذكر على وجه الخصوص حالةً تسمى اختراق حجاب الشركة piercing the corporate veil، ونوضّح هذه النّقطة بدراسة القضيّة رقم 17-1422 من ولاية آياوا الأمريكيّة، والّتي كانت بين كلارك والشركة ذات المسؤولية المحدودة التي اختصارها "ش.ذ.م.م" وودراف للبناء Woodruff Construction LLC.

نظرة عامة على الوقائع

كان المدّعى عليه مالكًا وحيدًا في شركته، وأبرم عقدًا لإزالة الحمأة للمدّعي في منشأة لمعالجة النفايات، لكنّه لم يكمل العمل، ولهذا رفع المدعي دعوى قضائية، وفاز بحكم قضائي قيمته 400 ألف دولار ضد الشركة لخرقها العقد. ومع ذلك لم يكن المدّعي قادرًا على التحصيل من الشركة بسبب عدم كفاية الأصول، و لهذا طلب المدّعي من المحكمة اختراق حجاب الشّركة، ممّا يسمح له باستلام أمواله من الأموال الشّخصيّة لمالك الشّركة.

اختراق الحجاب

أظهرت الأدلة أنه على الرغم من احتفاظ المدّعى عليه بحساب مصرفي منفصل للشركة، إلا أنه خلط أمواله مع موارده المالية الشخصية، وهو انتهاك للواجب الائتماني، بالإضافة إلى أنّه لم يتّبع الإجراءات المطلوبة لإدارة شركته، فلم يمتلك لوائح داخلية، ولا قرارات، ولا سجلات تصويت، ولا وثائق أو محاضر اجتماعات المساهمين.

الاستنتاج

سمحت المحكمة للمدّعي باختراق حجاب الشركة، وهذا يعني أنّه كان على المدّعى عليه وهو المالك الوحيد، دفع أكثر من 400 ألف دولار من أمواله الشخصية.

اقتباسملاحظة: صحيح أنّ الشّركات ذات المسؤوليّة المحدودة تتطلّب وثائق رسمية أقلّ من باقي الأنواع، إلاّ أنّ الوضع هنا لم يكن ليتغيّر لو ما كانت وودراف للبناء شركةً ذات مسؤولية محدودة، ذلك أنّ قواعد اختراق حجاب المسؤولية هي ذاتها.

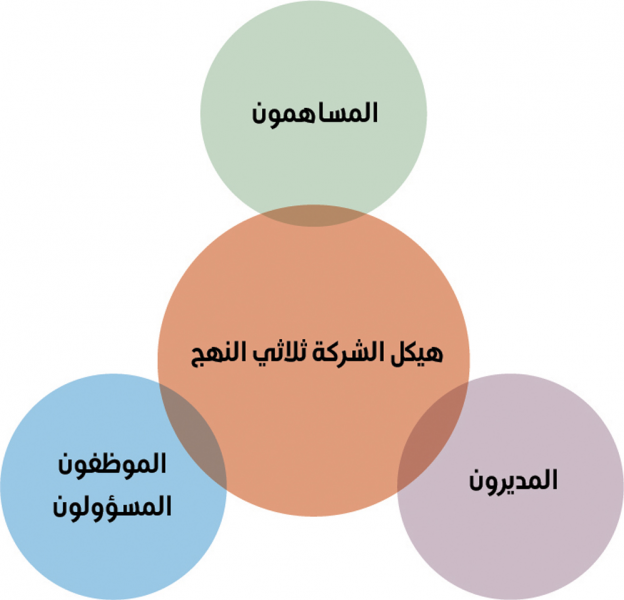

تستخدِم معظم الشركات نهج ملكية وإدارة ثلاثي الأجزاء مبيّنًا في (الشّكل 5.13)، فبعد إنشاء الشركة وبدء العمليات، ينتخب المساهمون عادةً مجلس إدارة، حيث يكون لمجلس الإدارة مسؤوليات إشرافية على عمليات الشركة. ثم يعيِّن المجلس الموظَّفين المسؤولين عن العمليات اليومية للشركة.

الشكل 5.13: تنخرط في النّهج الثّلاثي ثلاث مجموعات في ملكية وإدارة الشّركة، فينتخب المساهمون أعضاء مجلس الإدارة. ويعيّن هؤلاء الموظفين المسؤولين. فأمّا المساهمون فمالكون، وأمّا المديرون فليسوا مساهمين بالضّرورة، لكنّهم غالبًا ما يكونون كذلك. حفظ الحقوق: تصميم مسجَّل لجامعة رايس، OpenStax، تحت ترخيص CC BY 4.0

يسمح القانون الولائي الأمريكي - ومثله أغلب القوانين في المنطقة العربية - للمنظّمات الصّغيرة بإدارة شركة إدارةً مباشرةً دون الحاجة إلى مجلس إدارة، ويسمّى هذا النّوع بالشّركة مغلقة الاكتتاب closely held corporation، ويشيع استخدامه في الشّركات النّاشئة الرّياديّة. حيث ينظّمها في القانون الأمريكيّ قانون التّأسيس الولائي، مع قانون الضّرائب الفيدرالي تحت رقابة الآي آر آس IRS اختصارًا لخدمة الدّخل المحليّ Internal Revenue Service، وهي بمثابة مصلحة الضّرائب الأمريكيّة. وتشير القوانين الأساسيّة إلى أنّ الشّركة المغَلقة هي كلّ شركة يملك 50% من قيمة أسهمها القائمة، خمسة أفراد أو أقلّ إمّا ملكيةً مباشرة أو غير مباشرة، وذلك خلال النّصف الثّاني من السّنة الضّريبيّة.

الشركات التقليدية (ت) والشركات الصغيرة (ص) وشركات (ب) في الولايات المتحدة الأمريكية

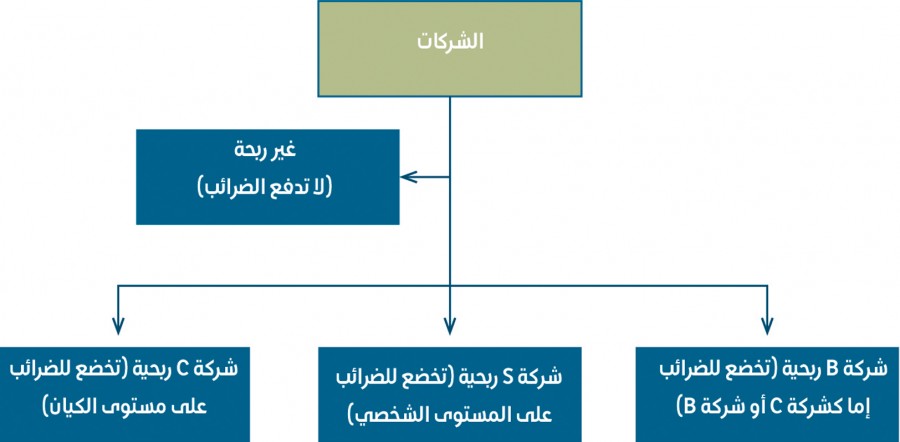

تصنيف الشركات على أنها إمّا شركات تقليديّة Conventional واختصارًا (ت)، أو شركات صغيرة Small، واختصارًا (ص)، هو إلى حدّ كبير تمييز ضريبي. فأمّا الشّركة الصّغيرة فهي كيان عابر اختصرناه إلى (ص) ترجمةً عن أصلها الإنجليزي (S) اختصارًا لـ Small، أو كلمة Subchapter، بمعنى الفرعيّة، حيث يصرِّح المساهمون عن أرباح الشّركة على أنها أرباحهم الخاصة، ويدفعون ضرائب الدخل الشخصي عليها. وعلى النّقيض من ذلك، تفرض الحكومة ضرائب الشّركات (ت) على مستوى الشركة أوّلًا، ثم تفرض الضرائب مرةً أخرى على عائدات ضريبة الدخل الشخصية للمالكين إذا وُزِّع دخل الشركة على المساهمين كأرباح.

أمّا الفرق بين هذين النّوعين من جهة وبين الشّركات (ب)، فلا علاقة للضّرائب به، فهو مبنيّ على الغرض والنّهج. إذ أنّ شركة (ب) الموثَّقة هي نشاط تجاريّ يحقِّق مستوى عالٍ جدًّا من الأداء الاجتماعي، والبيئيّ، والشّفافية العامّة، والمساءلة لتحقيق التّوازن بين الرّبح والغرض الاجتماعي، وهكذا قد تنتمي الشّركة (ب) إلى أحد النّوعين الآخرين مع كونها مصنّفةً (ب). يلخّص الشّكل 6.13 هذه الأنواع من الشّركات.

الطبيعة الفريدة للشركات (ب) وشركات المنفعة

شركة المنفعة The benefit Corporation هي نوع جديد من الشركات غير التقليدية الهادفة للربح، والتي قد تكون وقد لا تكون من نوع الشركات (ب). ففي الحين الذي تشترك فيه شركات المنفعة مع الشركات (ب) في بعض الأهداف، نجد أنّ هذه الأخيرة تحتاج إلى اجتياز عمليّة اعتماد، وهي عملية رسميّة تقضي بامتثال الشّركة لمجموعة من المعايير،حيث تُجري منظّمة الشّركات (ب) تحقيقًا في هذا الامتثال قبل الاعتماد. يُعَدّ جوهر هذه الشركات الجديدة هو إدراك ضرورة عدم التسبّب بأيّ ضرر، وإنشاء تأثير إيجابي عبر سلسلة القيم. ووفقًا لمنظمة شركات (ب)، فهذه الشركات المعتمدة مطالبة قانونًا بالنظر في تأثير قراراتها على عمّالها، وعملائها، ومورديها، ومجتمعها، والبيئة.

تشبه شهادة الشركة (ب) إلى حدٍّ ما، ختم الموافقة للشركات التي تحاول طواعيةً أن تكون مسؤولةً اجتماعيًا، حيث كان هناك في سنة 2019 ما يقرب من 3000 شركةً معتمَدةً من الفئة (ب)، والتي تنتشر عبر 150 صناعة مختلفة؛ أمّا شركة المنفعة فهي شركة معترَف بها من قبل وكالة حكومية بموجب القانون الولائي (تعترف الآن حوالي ثلاثين ولاية أمريكيّة بشركات المنفعة ذات المتطلَّبات القانونية ذات الغرض الأعلى والمساءلة والشفافية)، ولكنها لا تحمل شهادة شركة (ب)، ومع ذلك فالكيانين -من حيث الغرض المتعلِّق بالمسؤولية الاجتماعية- متشابهان للغاية.

تستهدف شركة المنفعة تحقيق أقصى فائدة ممكنة لجميع أصحاب المصلحة، وهذا يعني عدم اقتصارها فقط على زيادة أرباح المساهمين، بل إفادتها لكلّ من له مصلحة أو علاقة بالشّركة، وهي تنفِّذ ذلك عبر اتّباعها لميثاق شركة المنفعة. حيث توجِّه الجهة الوصيّة عادةً كيفية إنشاء شركات المنفعة. لكنّها على العموم "نموذج حَوْكَمة جديد يوسِّع المنظور التّقليدي لقانون الشّركات، فهو يدمج معه مفاهيم الغرض، والمساءلة، والشّفافيّة فيما يتعلّق بجميع أصحاب المصلحة من الشّركة، وليس المساهمين فيها فحسب"، وهذا يعني أنّ استخدام هذا الهيكل التّجاري يستدعي دراسةً دقيقةً من صاحب المشروع، لأنّ مسؤوليّته لن تقتصر على رفع أرباح المساهمين وحسب، بل ستشمل مراعاة جميع أصحاب المصلحة المبيَّنين في ميثاق الشّركة.

الشكل 6.13: الشّركات ذات التّرميزات (ص)، و"ت"، و(ب) جميعها شركات ربحيّة، يقابلها الشّركة غير الرّبحيّة.

حفظ الحقوق: تصميم مسجّل لجامعة رايس، OpenStax، تحت ترخيص CC BY 4.0

اعتماد شركة (ب)

يشرح موقع الشركة (ب) عملية التحول إلى شركة من هذا النّوع، ويتضمن ذلك ثلاث خطوات محدَّدة:

- الأداء المعتمَد.

- والمساءلة القانونية.

- والشفافية العامة.

تصفَّح صفحة الموقع، ثمّ اقرأ عن الشركات (ب) للتعرف على المتطلَّبات التي يتعيّن عليها الوفاء بها للسماح لها بعرض شعار "شركة ب" الموضَّح في الشّكل 7.13.

الشكل 7.13: قبل الحصول على اعتماد شركة (ب)، يجب أن تخضع الشّركة لتحقيق خارجيّ يراقب امتثالها مع كلّ شرط من شروط الشّركات من النّوع (ب). حفظ الحقوق: تعديل على Runa" B" Corp Label من Lelepanne / Wikimedia Commons, CC0

الشركات المملوكة للقطاع الخاص مقابل الشركات المملوكة للقطاع العام

قد تكون المصطلحات المتعلِّقة بما إذا كانت الشركة مملوكةً ملكيةً عامة أو خاصة مربِكةً في بعض الأحيان، فالشركات الكبيرة مثل: إكسون Exxon أو أمازون Amazon هي شركات خاصة، لكن أسهمها مملوكة للعامة، وهذا يعني أنّ أيّ فرد من الجمهور المستثمِر يمكنه امتلاك أسهم في الشركة. المؤسسة العامة public corporation الحقيقية، هي في الواقع كيان شبه حكومي، تملكه أو ترعاه الحكومة. ومثال ذلك البنك الأهلي التّجاري في السّعودية، والبريد المركزي في الجزائر، ومؤسَّسة البث العام الأمريكيّة. أمّا أمثلة الشّركات الّتي ترعاها الحكومة (الشّركات شبه الحكوميّة)، فنذكر شركة الرّياض للتعمير، وفريدي ماك Freddie Mac الأمريكيّة.

أمّا الشّركة المملوكة للقطاع الخاص privately held corporation، فهي شركة لا تسمح لأعضاء الجمهور المستثمِر بامتلاك الأسهم. إذ تمتلكها عائلة المؤسِّس، أو أصدقاؤه، أو ربّما مجموعة خاصّة من المستثمرين. ومن أمثلة ذلك كوندور Condor الجزائريّة، والشّركة العربية للعود في السّعوديّة، وفيسبوك الأمريكيّة قبل طرحها للاكتتاب العام سنة 2012.

الشركات المتداولة علنا في الولايات المتحدة الأمريكية

الشركة المملوكة ملكية عامة هي كما هو موصوف، كيان يمتلك فيه أعضاء الجمهور المستثمر الأسهم، وتسمّى عادةً شركة متداوَلة علنًا publicly traded corporation، ممّا يعني إمكانية شراء الأسهم وبيعها في السوق العامة مثل البورصات. تتمتع الشركة المتداولة علنًا بإمكانية وصول أكبر إلى المستثمرين، وبالتالي المزيد من رأس المال، ولكن عليها العمل بموجب مجموعة رسمية من القواعد الحكومية،ـ وفي مثال الولايات المتّحدة الأمريكيّة، وضعت لجنة الأوراق الماليّة والبورصات the Securities and Exchange Commission، مع الكونجرس Congress هذه القواعد. ويسهر على تطبيقها مجلس مراقبة حسابات الشّركات العامّة The Public Company Accounting Oversight Board أو اختصارًا PCAOB. "يشرف مجلس المراقبة PCAOB على عمليات تدقيق الشركات العامة، والوسطاء، والتجار من أجل حماية المستثمرين والمصلحة العامة، وذلك بنشر تقارير تدقيق سليمة ومستقلّة." يُعَدّ اتباع قواعد PCAOB ضمانًا لحماية المستثمِر، ولكنّه قد يكون معقّدًا، بل ويزيد تكاليف تشغيل المشاريع بسبب التّقارير والقواعد الزّائدة.

يجب أن يكون لدى الشركة المتداوَلة علنًا مجلس إدارة له تفويض مزدوج، للتشاور مع الإدارة فيما يتعلق بالتوجه الإستراتيجي للشركة، والإشراف على أدائها، بحيث لا يدير مجلس الإدارة الشركة، كما يكون الأعضاء منفصلين عن الإدارة. حيث سيكون للمجلس العديد من اللجان للمساعدة في وظائفه، وإحدى اللجان هي لجنة التدقيق. حيث يجب على لجنة التدقيق التابعة لشركة مساهمة عامة توظيف مدقِّق حسابات خارجي معتمَد من قبل PCAOB لمراجعة دفاتر الشركة المتداوَلة علنًا، كما يجب المكتب التنفيذي والمدير المالي للشركة المتداوَلة علنًا، التوقيع على شهادة تقرير الأرباح، مما يضمَن مصداقيتها. تُعَدّ القواعد واللوائح التي تتطلب الامتثال في الشركات المتداولة علنًا، أكثر تطلُّبًا منها في الشركات الخاصة أو الشركات مغلقة الاكتتاب.

الشركات محدودة الاكتتاب (مغلقة الاكتتاب) حسب القوانين الأمريكية

الشركة محدودة الاكتتاب closely held corporation، والمعروفة أيضًا باسم الشّركة مغلقة الاكتتاب close corporation، أو الشّركة المغلقة، هي شركة مملوكة للقطاع الخاص. لكنّ مفهوم هذه الشّركة ينطبق أيضًا في معناه الثّانوي على هيكل الإدارة، فالشّركة المغلقة هي نظام إداريّ لشركة تختارها مجموعة من الشّركات الصّغيرة الّتي تستخدِم أسلوب الإدارة الأقلّ رسمية للشراكة العامة مع الاحتفاظ بالمسؤولية المحدودة للشركة، أي بعبارة أخرى، توفّر الشّركة محدودة أو مغلقة الاكتتاب عددًا أقلّ من الإجراءات الإداريّة الشّكلية، ومزيدًا من التحكُّم لمجموعة صغيرة من المساهمين.

يجب على هذا النّوع من الشّركات عقد اجتماع سنوي للمساهمين، والاحتفاظ بالمحاضر، ولا بدّ من هذه الإجراءات حتّى لو كان هناك مساهم واحد في الشّركة، حيث يجب على المالك الفردي الذي يستخدم شركةً مثل هيكل تجاري، اتباع القواعد المتعلِّقة بالشركات في المنطقة الّتي تأسّست فيها، فقد تَحُل بعض الجهات الرّسمية الشّركات لمجرّد عدم عقدها اجتماعًا سنويًّا، أو عدم احتفاظها بالسجلاّت المطلوبة. وعند حلّ الشّركة، يصبح المساهمون مسؤولين شخصيًا عن ديون الشركة. فتُرفع المسؤولية المحدودة عنهم. لهذا لا بدّ عند إدارة شركة من هذا النّوع من اتّباع الإرشادات والقوانين في تشغيلها اتّباعًا صارمًا.

عادةً ما تُتداول أسهم شركة مغلَقة الاكتتاب خارج السوق المفتوحة، وعادةً ما يكون لها عدد قليل من المساهمين، وعدد أقلّ من التّقارير المطلوبة موازنةً بالشّركات المتداولة علنًا. إذ لدى الشركات مغلَقة الاكتتاب متطلَّبات إعداد تقارير أقل من الشركات المتداولة علنًا، وعادة ما لا يُطلب أن تكون لديها بيانات مالية مدقَّقة، ما لم ينص ميثاق الشركة على خلاف ذلك. تُعَدّ البيانات المالية المدقَّقة مكلِفةَ للغاية، وهي إجباريّة على الشّركات المتداوَلة علنًا، أمّا في الشّركات المغلَقة فليست بالإجباريّة، لكنّها تساعد المستثمرين على شراء وبيع الأسهم، رغم صعوبة تحديد قيمة الشركة، وذلك لغياب سوق جاهزة لحصص الملكيّة.

الشركات غير الهادفة للربح حسب قوانين الولايات المتحدة الأمريكية

نجد في القانون الأمريكيّ، أنّه يمكن إنشاء شركة غير ربحيّة في ولاية ما، ثمّ توسيع نشاطها عبر ولايات أخرى، على شرط تسجيلها شركةً غير ربحيّة في تلك الولايات أيضًا.

لا يختلف تنظيم الشّركات غير الرّبحيّة عن نظيراتها الرّبحيّة، إذ تحتاج هي أيضًا إلى مجلس إدارة، ومسؤولين. لكنها لا تُعنى بالمساهمين، والأسهم، والملاّك. حيث يلعب أصحاب المصلحة في شركة غير هادفة للربح دورًا مهمًا يتمثّل في مراقبة النفقات العامة، وتخصيص الأموال، لأن معظم الأموال هي عبارة عن تبرعات، وكونها خاضعة للخصم الضريبي، فقد تراقِب هيئات الرقابة العامة، البيانات المالية للمنظمات المعفاة من الضرائب الفيدرالية. توفٍّر الإنترنت إمكانية الوصول إلى البيانات المالية المتعلِّقة بالمنظمات غير الربحية المعفاة من الضرائب الفيدرالية، وهذا يتيح لمنظمات المراقبة القدرة على تحليل العمليات والتعويضات لمنظّْمي المنظمة غير الربحية وموظَّفيها.

رائد أعمال في الميدان

بومباس: تحقيق الأهداف الربحية وغير الربحية.

في مقابلةٍ عام 2017 مع روبن روبرتس على قناة آي بي سي نيوز ABC News، قال ديفيد هيث المؤسِّس المشارك لشركة بومباس سوكس Bombas socks - (الشّكل 8.13)- : "في عام 2011، صادفت اقتباسًا على فيسبوك يقول إنّ الجوارب كانت الأكثر طلبًا في ملاجئ المشرّدين". لذلك قرّر بدء شركة جديدة حقّقت نجاحًا بين عشية وضحاها، مدعومًا بظهوره على شارك تانك Shark Tank في عام 2014، حيث أنشأ شركته بومباس، مع شريكه رائد الأعمال راندي غولدبرغ Randy Goldberg.

حيث أسّسا شركتهما بهدف إفادة المجتمع عبر التبرّع بالجوارب للمشرّدين، مع فكرة نجاح المنتج الرّئيسيّ هدفًا ثانويًّا. وقد تبرّعا بما يفوق 25 مليون زوج جوارب عبر 2500 شريك في الولايات المتّحدة الأمريكيّة.

الشكل 8.13: زوج من أحذية بومباس. حفظ الحقوق: تعديل على “Bombas Socks” من Tony Webster/ Flickr, CC BY 2.0

أصبحت بومباس الآن شركةً ناجحةً تستخدِم كيانها التّجاريّ طريقةً لمعالجة النّقص في تبرّعات الجوارب في ملاجئ المشرّدين. قضى رئيساها هيث وجولدبرغ سنتين في ابتكار جواب عالية الجودة، مزوّدةً بمساند للقدم، ومغالق ضدّ التقرّح، مع خياطة محيطه بالجورب كاملًا. لكنّ الأمر لم يكن متعلّقًا بالخروج بمنتج ممتاز وحسب، بل بتقديم شيء مفيد في الوقت ذاته أيضًا، ليحقّقا بذلك مزيجًا من أهداف الرّبح، والأهداف غير الرّبحيّة. وقد تبرّعا منذ سنة 2013 بما يفوق 10 ملايين زوج من الجوارب لصالح ملاجئ المشرّدين، بفضل نموذج "اشتر واحدة، وتبرّع بواحدة" الّذي يستخدمانه.

ولم يصنّعا على سبيل المثال زوجا تجاريّا، وآخر للتبرّع. بل كان تركيزهما على عكس المتوقَع، وذلك على جعل كلّ الجوارب بفكرة أنّ مرتديها سيكون مشرّداا. فزوّداها بمادة مضادّة للبتكيريا، لتحافظ على صحّة مرتديها حتّى ولو لم يغسلها باستمرار.

- هل بومباس هي الّتي تدفع لمساعدة المشرّدين؟ أم العميل هو الذي يدفع؟

- هل تعتقد أنّ بومباس تسهّل فكرةً جيّدةً يدفع عملاؤها مقابلها، أم تراها تساهم أيضًا ببعض من أرباحها؟

نظرة عامة على ضرائب الشركات في القانون الأمريكي

تخضع جميع الشركات الربحية لضريبة الدخل على المستوى الفيدرالي، وعادةً على مستوى الولاية أيضًا، فبغضّ النظر عن الخيار الضريبي، تخضع كلّ من الشركات (ت) و(ص) للضرائب أيضًا.

يُعَدّ التخطيط الضريبي قضيةً رئيسيةً لمعظم الشركات، وقد يفسر بعض القرارات الرئيسية مثل مكان تواجدها. فقد تختار لمقرّها الرّئيسي ولايةً بعينها، أو حتّى دولةً أخرى للاستفادة من أفضل الخيارات الضّريبيّة، ذلك أنّ قوانين الضّرائب تختلف اختلافًا كبيرًا من ولاية إلى أخرى، ومن بلد إلى آخر. فتضيف العديد من الولايات الأمريكيّة ضريبة دخل على مستوى الولاية فوق الضّرائب الفيدراليّة، وتتراوح بين 2% و12%؛ في حين أنّ بعض الولايات مثل تكساس، لا تطبِّق على الشّركات ضرائب دخل، وذلك سعيًا منها لجذب الشّركات إلى الولاية.

الضرائب على الشركات (ت) في الولايات المتحدة الأمريكية

تدفع الشركات (ت) ضرائب دخل الشركات على الأرباح المحقَّقة، حيث يخضع المساهمون الأفراد أيضًا لضرائب الدخل الشخصي على أيّ أرباح يحصلون عليها. ويشير معظم المحامين والمحاسبين، إلى هذا المفهوم أنه عيب الازدواج الضريبي، على أنّه قد انخفض مؤخّرًا نتيجة انخفاض معدّل ضريبة الدّخل على الشّركات (ت) بموجب قانون الوظائف والتخفيضات الضّريبيّة. كما تتمتع هذه الشّركات أيضًا بإمكانيّة الاحتفاظ بالأرباح وإعادة استثمارها في الشركة، لتقليل النّسبة الضّريبيّة المدفوعة على الأرباح.

تأتي شركة (ت) بدرجة من الرّسميّات الإضافية وفقًا لمعظم قوانين الشركات في الولايات، بالإضافة إلى قوانين الضرائب والأوراق المالية الفيدرالية، إذ يجب أن يكون لدى الشركة لوائح داخلية، كما يجب أن تقدِّم تقاريرًا سنوية وتقارير إفصاح مالي وبيانات مالية، إلى جانب وجوب عقد اجتماع واحد على الأقل كلّ عام للمساهمين والمديرين، حيث يجب تدوين المحاضر والاحتفاظ بها لعرض الشفافية، كما يجب أن تحتفظ شركة (ت) أيضًا بسجلات التصويت لمديري الشركة، وقائمة بأسماء المالكين ونسب الملكية.

على الرغم من الآثار الضريبية، فهيكل شركة (ت) هو الهيكل الوحيد الذي يكون منطقيًا لمعظم الشركات الأمريكية الكبيرة، وذلك لأنه يسمح ببيع كمية كبيرة من الأسهم على نطاق واسع لعامة المستثمرين دون حدود، كما قد يكون لشركة (ت) عدد غير محدود من المساهمين من الأفراد، أو الكيانات التّجاريّة، أمريكيّةً كانت أو غيرها.

فرض الضرائب على الشركات (ص) في الولايات المتحدة الأمريكية

تُعَدّ شركة (ص) كما أسلفنا، كيانًا مؤسسيًّا تُمرَّر فيه تمرير أرباح الشركة من خلال حاملي أسهمها (المساهمين)، بما يتناسب عادةً مع استثماراتهم. ويُعرف هذا باسم الضّرائب العابرة pass-through taxation، حيث يخلُص إلى إدارة مالكي الشّركات لضرائبهم. تفرض لجنة الضّرائب IRS ضرائبًا على أرباح الشّركة بمعدّلات ضريبة الدّخل الشّخصيّة للمساهمين الأفراد فيها، ويجب أن تمتثِل الشركات (ص) للعديد من القيود، التي من بينها، الحدّ على عدد المساهمين في الشركات (ص)، إذ يحدِّد قانون الإيرادات الدّاخليّة امتلاك الشّركات (ص) لـ 100 مساهم أو أقلّ، على أن يكونوا جميعًا مساهمين أفرادًا لا كيانات تجاريّة، باستثناء بعض العقارات وبعض الكيانات المعفاة من الضّرائب. كما يجب أن يكون المساهمون الأفراد مواطنين أمريكيين أو مقيمين دائمين قانونيين. وفي قيد آخر، يجب امتلاكها لفئة واحدة فقط من الأسهم، فيما يمكن للشّركات( ت) امتلاك فئات عديدة.

من خلال ما تعرفنا عليه أعلاه، صار بإمكناك التمييز بين أنواع الشركات على اختلاف معيار القياس، كما باتت لديك خلفية حول الجانب القانوني الضريبي حول الضرائب التي تطبق على أنواع هذه الشركات

ترجمة وبتصرف للفصل Business Structure Options: Legal, Tax, and Risk Issues من كتاب Entrepreneurship.

أفضل التعليقات

لا توجد أية تعليقات بعد

انضم إلى النقاش

يمكنك أن تنشر الآن وتسجل لاحقًا. إذا كان لديك حساب، فسجل الدخول الآن لتنشر باسم حسابك.