أتمنى ألا تكون قد حدّدت بعد قيمة الاستثمار الذي ترغب في الحصول عليه وأنت تقرأ هذا المقال.

سأحاول الإشارة بصورة مقتضبة إلى المراحل الأولى من التمويل seed funding التي يمكن من خلالها بناء منتجك الفعّال القاعديّ MVP، الذي لن يكلّفك في بعض اﻷحيان إلا الشيء اليسير أو ربما لن يكلّفك شيئًا، بل سيدفعك إلى التفكير بشكل أكبر في الحصول على الاستثمار بعد اكتمال بناء المنتج الخاصّ بك و/أو اكتمال التحقّق الأوليّ Initial validation.

ومع ذلك فمن الممكن تطبيق المبادئ الأساسية التي سأبيّنها فيما يلي على المراحل اللاحقة من عملية التمويل.

لن أقدّم إليك في هذا المقال أفضل الوسائل التي يمكنك الاستفادة منها في الحصول على التمويل كما أنّني لن أتطرّق إلى المصطلحات التي ترتبط بهذا الموضوع والتي تستخدم في المراحل اﻷولى من التمويل.

إن كنت قد حدّدت المقدار المطلوب من الاستثمار وتواصلت بشأنه مع المستثمرين فسيراودك حتمًا السؤال التالي: "لماذا يعتبر هذا المقدار هو المقدار اﻷنسب؟" وهو سؤال بسيط بالنسبة للمستثمر وله ما يبرّره كذلك، ولكن غالبًا ما يلقى هذا السؤال نظرات حيرى أو مجموعة من الإجابات غير المقبولة، ولكن لا تقلق، فلدي بعض الاقتراحات التي قد تساعدك.

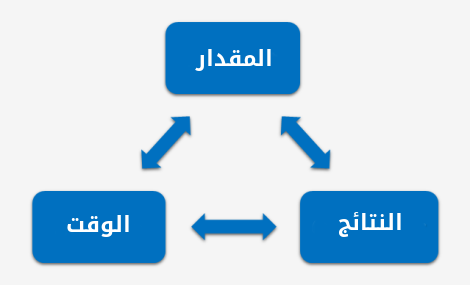

يلخّص الشكل التالي الخطوات الرئيسية الأولى في عملية اتخاذ القرار بشأن قيمة الاستثمار المطلوب. وكما تلاحظ، فإنه يكشف عن علاقة ثلاثية الأطراف بين حجم الاستثمار، والوقت المكتسب، والمردود المتوقّع من كلٍّ من الوقت والمال. هناك الكثير من الاستثناءات لهذا المبدأ الأساسي، مثل المشاريع التجارية التي يحتاج استمرارها بالعمل إلى متطلبات كبيرة في رأس المال، أو فرص العمل التي تتسم بالمنافسة الشديدة، ولكنّي أعتقد أنّه يجدر بأغلبية الشركات التقنية الناشئة اتّباع هذه المبادئ اﻷساسية الثلاثة.

وبما أننا نعالج اﻵن موضوع المقدار المطلوب من الاستثمار، فسنحلّل المتغيّرين اﻵخرين بشكل أكثر تفصيلًا.

النتائج

من أهم اﻷمور التي يجب عليك إدراكها أن المستثمرين لا يأبهون بالطريقة التي ستنفق فيها أموالهم (النشاطات) بقدر ما يأبهون بما ستحقّقه أو تنجزه بواسطة هذه اﻷموال (النتائج، الإنجازات).

ولكن ما المقصود بـ"النتائج"؟

قد يكون المقصود هو جلب عدد كافٍ من العملاء لتحصل على حصة سوقية جيّدة أو لتحصل على سيولة نقدية إيجابية. أو يقصد بها الحصول على شريك استراتيجي يوفّر لك نفوذًا. أو المصادقة على براءة الاختراع الخاصّة بك. هذه هي النتائج التي من شأنها تقليل المخاطر التي قد يواجهها المستثمر و/أو تزيد من قيمة استثمارهم.

لذا إن سألك المستثمر عن سبب اعتقادك بأنّ القيمة أو المبلغ الذي تطلبه من الاستثمار هو المقدار الأنسب، فلا تبدأ حينها بسرد الطرق التي ستنفق فيها هذه اﻷموال، ووضّح له عوضًا عن ذلك ما تتوقع أن تحقّقه من نتائج مستعينًا بالاستثمار الذي حصلت عليه.

المدرج Runway

إنّ من أهم الاعتبارات التي يجب الانتباه إليها عند اتخاذ قرار بشأن مقدار الاستثمار الذي ستحصل عليه هو الوقت الذي سيمنحك إياه هذا المقدار لتتمكن من إطلاق منتجك (يعرف كذلك بالمدرج Runway) آخذًا بعين الاعتبار مجموعة من الافتراضات التي تتضمنها خطتك المالية (مثل المبيعات الجديدة، العدد المطلوب من الموظّفين، وعناصر اﻹنفاق اﻷخرى).

بعبارة أخرى هو المدّة الزمنية التي لا تجني فيها الشركة الناشئة أيّ أرباح وتعتمد بشكل كامل على الأموال التي يقدّمها المستثمرون.

ولكن ما هي المدّة الزمنية التي يجب أن تكسبها مقابل الاستثمار الذي حصلت عليه؟

إن كنت ترى أنّ هناك فرصة حقيقية للوصول إلى حالة إيجابية من السيولة المالية positive cash flow في المستقبل القريب فقد تكون هذه المدّة هي المدّة الزمنية المثالية التي يمكنك الحصول عليها. وحتى لو قررت في وقت ﻻحق أن تتحول إلى وسيلة أخرى لتسريع النموّ بدلًا من تحقيق الأرباح، فإن معرفة مقدار الوقت اللازم أمر مهمّ أيضًا.

أرى شخصيًا أن المشكلة تكمن في أنّ أغلب الشركات الناشئة تحدّد هذه المدّة الزمنية بشكل عشوائي، ثم تحدّد مقدار المال الذي سيسمح لها بالصمود خلال تلك المدّة. في الواقع غالبًا ما تتراوح المدّة الزمنية اللازمة بين سنة واحدة وسنتين. المشكلة هنا - وهي مشكلة منطقية وقد ذكرتها سابقًا - أنّ المستثمرين لا يأبهون كثيرًا بالمدّة التي ستنفق فيها هذه اﻷموال بقدر ما يأبهون لما ستحقّقه خلال تلك المدة من نتائج.

لذا سننظر إلى مفهوم (المدرج) من زاوية مختلفة.

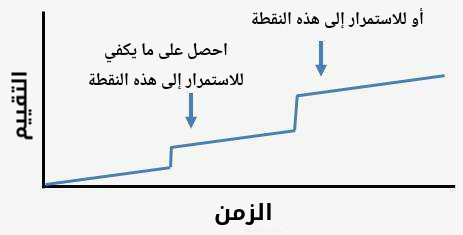

إنّ طريقة التفكير بالمدّة الزمنية اللازمة مرتبطة بحقيقة مفادها أنّ القيمة المقدّرة لشركتك (التقييم) لا تزداد بشكل خطّي، حتى لو تطوّرت نتائجك المالية بشكل مطّرد. سأتكلم بعد قليل عن كيفية تأثير التقييم على مقدار الاستثمار الذي ستحصل عليه، ولكن ما ستحتاج إلى معرفته اﻵن هو أنّ هنالك مجموعة من اﻷحداث التي تؤدّي إلى حدوث طفرات في تقييمك المقدّر بمرور الوقت.

ولكن ما هو نوع هذه اﻷحداث؟ اﻷمر عائد إلى موضوع "النتائج" الذي تكلمنا عنه قبل قليل. إنّها اﻷحداث المهمة واﻹنجازات الكبيرة التي تؤدّي إلى حدوث طفرة في التقييم، حتى لو لم تتأثّر النتائج المالية بشكل مباشر.

بما أنّ تحديد التوقيت الذي ستحصل فيه هذه الطفرات أمر شبه مستحيل، حاول الحصول على التمويل الكافي لتتمكن من تحقيق اﻹنجازات المتوقّعة بأمان، ولتكون مستعدًا لمواجهة المفاجئات التي قد تطرأ خلال هذه المدّة (ستواجه المفاجئات بالتأكيد).

أمّا تحديد مقدار الوقت الذي ستستغرقه خلال الطفرة المنتظرة فهو قرار شخصي يستند إلى مدى اطمئنانك بقدرتك على تحقيق اﻹنجازات المهمّة.

إن عملية البحث عن والحصول على استثمار هي بحدّ ذاتها من العوامل التي يجب عليك مراعاتها عند اتخاذ القرار بشأن المدة الزمنية اللازمة، وبما أنّ هذه العملية برمّتها قد تستغرق 3 أشهر أو أكثر، وبما أنها عملية متعبة ومشتتة للفعالية (مقارنة بإدارة المشروع التجاري) فلن تكفيك مدة 5 أشهر ﻷنّك ما إن تنتهي من جولة الحصول على الاستثمار حتى تعود إلى جولة أخرى من جديد. يستثنى من هذه القاعدة ما يسمى بـ(الجولة الجسرية Bridge round) والتي تموَّل جزئيًا أو كلّيًّا بواسطة المستثمرين الحاليين. عادة ما تكون هذه الجولات أقل إرهاقًا وأقل تشتيتًا، ويستفاد منها في تحقيق منافع كثيرة وبنتائج في متناول اليد.

بقي أمر واحد يجب عليك إدراكه وهو أنّه لا يمكنك الانتظار إلى حين بقاء 60 يومًا على نفاد اﻷموال من بين يديك (والذي يدعى بتاريخ Cash Fume) لتبدأ بمرحلة البحث على استثمار جديد، ﻷنّ المستثمر سيمتلك على اﻷرجح جميع مقومات النفوذ في عملية التفاوض.

لهذا يجب أن تضع في حساباتك أن تبدأ بجولة الاستثمار القادمة قبل أربعة أشهر أو أكثر من الوقت الذي تتوقع فيه نفاد اﻷموال من بين يديك، آخذًا بعين الاعتبار جميع اﻹلهاءات المرافقة لهذه العملية. وبعبارة أخرى، إن كنت تتوقع أنه يتوجّب على الشّريك المُؤسّس الذي سيتولّى مهام الجولة الاستثمارية أن يعمل بشكل كبير على أحد الخطوات القادمة التي تحضّرون لها، فإنّك بحاجة إلى أن تجعل ذلك ضمن حساباتك.

ولو أردنا تقسيم المدّة الزمنية استنادًا إلى مراحل التمويل، فإن التقسيم التالي هو الذي أرى أنّه اﻷكثر شيوعًا:

- ما قبل المرحلة اﻷولى (Pre-Seed) : 6-9 أشهر.

- المرحلة اﻷولى (Seed): 9-15 شهرًا.

- المرحلة أ (Series A) : 14-24 شهرًا.

- المرحلة ب (Series B) : 24 شهرًا أو أكثر

التقييم

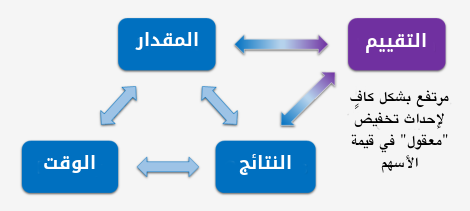

لنتكلّم اﻵن عن اﻷمر الذي تخطئ الشركات الناشئة بالتركيز عليه منذ البداية عندما تقرّر تحديد قيمة للاستثمار اللازم ، ألا وهو تخفيض قيمة اﻷسهم Dilution.

تخفيض قيمة اﻷسهم عبارة عن اشتقاق رياضيّ يتضمّن بصورة رئيسية كلًّا من التقييم والأموال الجديدة التي تم الحصول عليها.

تتحكّم كلّ من النتائج السابقة والنتائج اللاحقة المتوقّعة بشكل كبير في عملية التقييم، ومع أن هناك عوامل أخرى تؤثّر على هذه العملية مثل طبيعة الفريق وحجم السوق وديناميكيته، ونموذج العمل التجاري، والكثير من العوامل اﻷخرى، إلا أنّ معظم هذه اﻷمور لا ترتبط بمقدار الاستثمار الذي ترغب في الحصول عليه.

ولكن ما هي طبيعة النتائج التي يجب أن تركّز عليها؟ جرّب هذه اﻷمور:

- أثبت صحّة شيئًا ما.

- أنجز شيئًا ما.

- More money if you do, more money if you don’tقلل من خطورة شيء ما.

تؤثّر هذه اﻷمور بشكل مباشر على طريقة تقييم المستثمرين لمقدار المقايضة بين الخسائر واﻷرباح في حال قاموا بالاستثمار في شركتك النّاشئة، وهذا هو محور عملية التقييم.

بالعودة إلى متغيّر "التسلسل الزمني" ﻻحظ أنّ الحصول على استثمار كبير لتحصل على مدة زمنية طويلة (ربما تحقّق خلالها 3 أو 4 طفرات في التقييم) قد يؤدي إلى نتائج عكسية ﻷنّ تخفيض قيمة الأسهم سيكون سابقًا لأوانه.

آمل أنّك قد فهمت اﻵن قيمة النظر إلى المستقبل والتفكير بالطفرات المحتملة في تقييمك المقدّر والتي ترتبط بدورها وبشكل مباشر بالنتائج التي يبحث عنها المستثمرون.

كلمة أخيرة حول تخفيض قيمة اﻷسهم

يبالغ الكثير من المؤسسين الذين يعملون على الحصول على استثمار في التركيز على تخفيض قيمة اﻷسهم بحيث يصبح شُغلهم الشّاغل. تكمن المشكلة في وجود طريقتين فقط للتحسين بالاعتماد على هذا اﻷسلوب.

فإمّا أن تدفع بنفسك للحصول على تقييم أعلى لشركتك النّاشئة حتّى وإن لم يكن ذلك التقييم مستحقًّا أو أن تقرّر مخالفة الخطة اﻷصلية لتحصل على مبلغ أقل من الاستثمار. إنّ محاولة الوصول إلى تقييم عالٍ جدًّا سيتسبّب في زيادة المدّة التي ستستغرقها عملية الحصول على استثمار، اﻷمر الذي سيتسبب في ابتعاد بعض المستثمرين المحتملين الذين يمكن أن يقدّموا إليك الأفضل (القيمة اﻷكبر)؛ وقد يتسبّب أيضًا في مشاكل تتمثّل في ظهور عقبات في تقييم ما بعد التمويل post-money valuation وفي مرحلة الخروج (سأتكلم عن هذا بعد قليل).

وإنّ قررت الحصول على مقدار أقلّ من الاستثمار فسيكون قرارك هذا سببًا في الحصول على مدرج أقصر وقد يؤدي كذلك إلى التقليل من النتائج التي يمكن تحقيقها، وسيؤثّر هذا عليك سلبًا في المستقبل.

بناء على ما سبق فإني أقدّم إليك النصيحة التالية: اعمل على التّحسينات المُتعلّقة بالنموّ وليس بتلك المُتعلقّة بتخفيض قيمة اﻷسهم. تمتلك الشركة الجيّدة والتي تحتفظ بسجلّ حافل بالنموّ، خيارات غير محدودة، وهذا ما ترغب به أنت والمستثمرون معًا

أهم المبادئ التي تكلّمنا عنها حتى اﻵن

- يسمح لك التّمويل بالحصول على مدرج (وقت) جيّد ونتائج جيّدة

- تتحكم النتائج بالتقييم.

- احصل على قدرٍ كافٍ من الاستثمار لتحقيق إنجازات تساعد على زيادة مستقبلية جيّدة في نسبة التقييم.

- حسّن ﻷجل النموّ، ﻻ ﻷجل تخفيض قيمة اﻷسهم.

تقييم ما بعد التمويل

إن كنت تحاول الحصول على الاستثمار عن طريق بيع اﻷسهم، فإن مقدار الاستثمار الذي ستحصل عليه سيؤثّر بشكل مباشر على تقييم ما بعد التمويل (تقييم ما بعد التمويل = تقييم ما قبل التمويل pre-money valuation + المقدار الذي حصلت عليه). يغفل الكثيرون عن تقييم ما بعد التمويل ولكنّه يصبح مهمًّا جدًّا عندما تكون مستعدًّا للحصول على الاستثمار مستقبلًا.

إن لم تتمكن من الحصول على قيمة جديدة تفوق تقييم ما بعد التمويل عندما تحتاج إلى الحصول على الاستثمار مرة أخرى، فإنّك ستدخل فيما يسمى بـ "جولة الهبوط Down Round" وهي كلمة غير محبّبة على اﻹطلاق في مجال التمويل ﻷنّها تؤدي إلى تخفيض كبير في قيمة اﻷسهم. من المحتمل أن يضع المستثمرون بعض الشروط الاحترازية في حال دخولك في هذه الجولة، ما يعني أن الشركة ستعاني من تخفيض أكبر في قيمة اﻷسهم؛ لذا يجب أن يوفّر الاستثمار الذي ستحصل عليه الوقت الكافي لتجاوز تقييم ما بعد التمويل بشكل مريح عندما تحاول الحصول على الاستثمار مستقبلًا.

إليك المثال التالي:

لنفترض أنّك حصلت على مبلغ 750 ألف دولار في المرحلة اﻷولى من التمويل وبتقييم ما قبل التمويل مقداره 3 ملايين دولار، وتتوقع أن يمنحك هذا المبلغ مدة 14 شهر لتحقيق بعض اﻹنجازات المهمّة، فسيكون مقدار تقييم ما بعد التمويل هو 3.75 مليون دوﻻر بعد اكتمال ذلك التمويل.

بعد مرور عامٍ تقريبًا وعندما تبدأ مهمة الحصول على استثمار بقيمة 5 ملايين دولار في السلسلة A (على سبيل المثال)، ستحتاج إلى الحصول على تقييم ما قبل التمويل بمقدار يفوق3.75 مليون دولار بفارق ملحوظ. في الواقع يجدر بك التفكير في الوصول إلى 8 ملايين دولار كحد أدنى ومن اﻷفضل أن تصل إلى 10 ملايين دولار أو أكثر. يمكنك البحث عن “Cap table calculator” (حاسبة لائحة رأس المال) إن كنت ترغب في الحصول على نموذج للفروقات الناتجة عن اختلاف سيناريوهات تخفيض قيمة اﻷسهم.

كن مستعدًّا للمفاجئات

يجب أن تعلم أن جميع المفاهيم التي سبق ذكرها لا تخضع لقوانين تجعلها واضحة ومحدّدة، لذا يجب عليك الاستعداد للمفاجئات واﻷمور الطارئة، فكما يقول المثل تجري الرياح بما لا تشتهي السفن.

يستحيل أن تتوقع أداءك بعد مرور 9 إلى 12 شهر من اﻵن مقارنة بالتصورات التي وضعتها في خطة مشروعك التجاري، وعدم سير اﻷمور حسب ما هو مخطّط لها هو أمر مضمون تقريبًا، ولكن يصعب توقع ما إذا كانت فرص انخفاض اﻷداء هي اﻷعلى أم العكس في المراحل اﻷولية من النموّ.

يقترح زميلي Jason Cohen في مقال رائع بعنوان More money if you do, more money if you don’t أنّه وفي كلتا الحالتين فإنّك بحاجة إلى المزيد من المال. يقدّم Jason في هذا المقال العديد من الأفكار إضافة إلى شرح جيّد لكل ما يرتبط بعملية اتخاذ القرار بشأن مقدار الاستثمار المطلوب.

أعتقد أن الحالات المفاجِئَة التالية هي اﻷكثر شيوعًا:

ملائمة المنتج للسوق

ما إن تحقق بعض النجاح مع العملاء اﻷوائل، حتى تتفاجأ بحجم المعاناة التي تتكبّدها في جذب المزيد من العملاء لتصل إلى العدد المثاليّ للجمهور، لتقرر حينها أنّك بحاجة إلى إجراء بعض التغييرات على المنتج أو السوق المستهدف.

النموذج الربحيّ

قد تحصل الطريقة التي تجني بها اﻷموال من المنتج الذي تقدّمه على الجذب الأولي المطلوب، ولكن ذلك لا يساعد على توسيع نطاق شركتك الناشئة بالشكل المتوقع. ستحتاج حينها إلى إجراء بعض التغييرات.

نموذج التوجه إلى السوق Go-to-market model

بدأت البيع بطريقة معيّنة (مبيعات داخلية فقط) ولكنّك قرّرت في وقت لاحق أنّك بحاجة إلى فريق مبيعات ميدانية أو قنوات للتوزيع (على سبيل المثال)، وذلك لتنجح في التعاقد مع الشركات الكبرى من خلال عرضك اﻷعلى ثمنًا.

خلاصة

إن الحصول على استثمار فنّ بقدر ما هو علم (وقد يكون فنًّا أكثر منه علمًا)، ويمكنك ملاحظة أن العديد من المفاهيم التي تم شرحها في هذا المقال هي جزء من "علم" الحصول على استثمار.

على الرغم من اختلاف الحالات وتباينها، إلا أنّه يمكن استنادًا إلى المفاهيم الرئيسية التي سبق ذكرها في بداية الموضوع إضافة إلى المعلومات الأخرى التي تم تفصيلها في هذا المقال، تلخيص الموضوع بالنقاط التالية:

- حدّد النتائج المهمّة التي يمكنك تحقيقها في وقت لاحق.

- حدّد ما يتطلّبه تحقيق هذه النتائج من وقت ومال (على سبيل المثال قد تكون قادرًا على تحقيق النتائج في وقت قريب ولكنّك ستحتاج إلى المزيد من المال).

- حدّد مقدارًا من المال ترغب في الحصول عليه بناءً على النّقطة السّابقة.

- حاول الحصول على قدر إضافي من المال لتكون مستعدًا لمواجهة المفاجئات.

- تأكد من دقّة المبلغ المقدّم بالاستناد إلى مدى معقول من التقييم وما ينتج من تخفيض للأسهم، وﻻ تنسَ أنّ تحسّن ﻷجل تحقيق النمو وبناء شركة عظيمة.

- اختبر افتراضات التقييم وأهمية النتائج التي تنوي تحقيقها مع مستثمرين حقيقيين.

- أجر التحسينات بصورة مستمرّة.

إن كنت ترغب في الحصول على الاستثمار عن طريق السندات القابلة للتحويل، وتحاول اتخاذ القرار بشأن الطريقة التي يمكنك من خلالها إعلان المقدار المتوقع، فيمكنك مراجعة المقال ما الذي تحتاج معرفته حول السندات القابلة للتحويل Convertible Notes

ترجمة - وبتصرّف - للمقال How Much Should You Raise? لصاحبه Gordon Daugherty.

حقوق الصورة البارزة محفوظة لـ freepik

تم التعديل في بواسطة يوغرطة بن علي

أفضل التعليقات

لا توجد أية تعليقات بعد

انضم إلى النقاش

يمكنك أن تنشر الآن وتسجل لاحقًا. إذا كان لديك حساب، فسجل الدخول الآن لتنشر باسم حسابك.